A l’horizon 2026, les TPE et PME devront avoir fait le choix de leur plateforme de dématérialisation pour continuer à recevoir leurs factures. Il est important de s’informer et de se préparer dès aujourd’hui afin de ne pas être pris au dépourvu.

Dans la continuité des dispositions relatives à la facturation électronique obligatoire dans les relations avec les entreprises publiques, l’ordonnance 2021-1190 du 15 septembre 2021 déploie la généralisation de la facturation électronique dans les transactions B to B (entre professionnels assujettis).

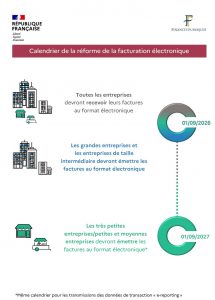

Initialement prévue pour juillet 2024, la date d’entrée en vigueur de cette réforme a été reportée et est désormais fixé par la loi de finances pour 2024 selon le calendrier suivant :

|

Les entreprises assujetties à la TVA en France devront ainsi :

- émettre, transmettre et recevoir des factures sous forme électronique via une plateforme, dans leurs transactions avec d’autres assujettis à la TVA;

- transmettre les données de facturation, ainsi que les données de transaction à l’administration fiscale, via une plateforme (e–reporting).

| Attention : actuellement, aucune plateforme de facturation électronique privée n’a obtenu son immatriculation par l’Etat.

Une 1ere liste de sociétés candidates au statut de Plateforme de Dématérialisation Partenaire (PDP), ayant soumis leur dossier au service d’immatriculation est disponible sur le site des Impôts, mais leur candidature est en cours d’étude. Nous vous invitons à être vigilant et à ne pas donner suite aux offres de services en lien avec cette réforme. La FNA participe à la mise en place de cette réforme avec la DGFiP et vous tiendra informé régulièrement des évolutions. |

Mon entreprise est-elle concernée par la facturation électronique ?

La réponse est OUI.

Vous recevez des factures d’électricité, de fournisseur Internet, de téléphonie ? Vous devrez obligatoirement, à partir du 1er septembre 2026, recevoir ces factures par voie électronique sur l’une des plateformes que vous aurez choisie.

La facturation électronique s’applique à tous les assujettis à la TVA, qu’ils soient redevables ou non de la TVA (ex. franchise en base). Par assujetti à la TVA, on entend toute personne physique ou morale qui exerce de manière indépendante une activité économique à titre habituel.

Les opérateurs qui bénéficient de la Franchise en base de TVA sont des assujettis à la TVA mais non redevables, car ils ne paient pas de TVA et ne doivent pas la facturer. Pour autant, ils sont soumis à la facturation électronique en leur qualité d’assujetti.

Retrouvez dans la rubrique « documents complémentaires » en bas de page, les fiches pratiques à destination des entreprises :

- Préambule TPE

- Fiche 1 : que va-t-il se passer pour mon entreprise ?

- Fiche 2 : mon entreprise sera-t-elle obligée de facturer électroniquement ?

- Fiche 3 : à partir de quelle date ?

- Fiche 4 : quelles sont les 1eres étapes ?

- Fiche 5 : où trouver de plus amples informations ?

- Fiche 6 : comment mon entreprise va recevoir des facture électroniques ?

- Fiche 7 : transmission des données de transaction, suis-je concerné ?

- Fiche 8 : transmission des données de paiement, suis-je concerné ?

- Fiche 9 : quel équipement ou logiciel pour la facturation électronique ?

- Dépliant : la facturation électronique en 4 questions

Pour aller plus loin, n’hésitez pas à consulter le site impôts.gouv.fr, rubrique « Je passe à la facturation électronique » : https://www.impots.gouv.fr/facturation-electronique-entre-entreprises-et-transmission-de-donnees-de-facturation

Un site Internet dédié à la facturation électronique sera bientôt déployé par la DGFiP.

Qu’entend-on par « facturation électronique » ?

La facturation électronique, ce n’est pas le fait de transmettre une facture au format PDF par mail. Une facture électronique est une facture émise, transmise et reçue suivant un format électronique normalisé qui intègre des données structurées.

La facturation électronique, c’est le fait de faire transiter les factures adressées à vos clients, non plus par courrier ou par mail mais sur une plateforme que l’émetteur et le destinataire de la facture utiliseront. Aux dates prévues (voir calendrier ci-dessous), il ne sera plus possible d’émettre ou de recevoir une facture par courrier, mail, etc, ….

Cette plateforme de dématérialisation est choisie librement par le professionnel. Il pourra choisir soit de passer par le Portail Public de Facturation Chorus Pro (PPF, portail de l’Etat, gratuit), soit de passer par une Plateforme de Dématérialisation Partenaire (PDP, portail privé, payant) agréé par l’administration fiscale.

Exemple : à compter du 1er septembre 2026, votre fournisseur d’accès Internet vous adressera ses factures en les déposant sur la plateforme que votre entreprise aura choisie (PPF ou PDP).

Cette plateforme peut être la même que votre fournisseur, une plateforme distincte ou le portail public de facturation. De même, pour l’émission de vos factures à vos clients, vous devrez utiliser les services d’une plateforme. Toute entreprise est libre de choisir la ou les plateforme(s) de dématérialisation de son choix, plateforme partenaire et/ou portail public de facturation, en fonction de ses besoins. La plateforme doit pouvoir vous offrir un lisible de votre facture si vous le souhaitez.

Actuellement, aucune plateforme de facturation électronique privée n’a été agréé par l’Etat. Nous vous invitons à être vigilant et à ne pas donner suite aux offres de services en lien avec cette réforme. La FNA participe à la mise en place de cette réforme avec la DGFiP et vous tiendra informé régulièrement des évolutions.

La facturation électronique deviendra obligatoire entre entreprises assujetties à la TVA et établies en France à compter du 1er septembre 2026.

Pourquoi cette réforme ?

Cette obligation poursuit plusieurs objectifs :

- renforcer la compétitivité des entreprises grâce à l’allègement de la charge administrative, à la diminution des délais de paiement et aux gains de productivité résultant de la dématérialisation. Pour une entreprise, le coût d’une facture électronique est inférieur à celui d’un timbre poste alors que celui d’une facture papier est supérieur à 10 euros ;

- simplifier, à terme, les obligations déclaratives des entreprises en matière de TVA grâce à un pré-remplissage des déclarations ;

- améliorer la détection de la fraude, au bénéfice des opérateurs économiques de bonne foi ;

- améliorer la connaissance en temps réel de l’activité des entreprises pour permettre un pilotage de la politique économique au plus près de la réalité économique des acteurs.

Calendrier de déploiement de la facturation électronique

L’ordonnance prévoit un échelonnement de cette obligation afin de tenir compte de la taille de l’entreprise.

L’obligation de facturation électronique dans les relations B to B sera applicable selon le calendrier suivant :

- à compter du 1er septembre 2026, en réception, à l’ensemble des assujettis,

- à compter du 1er septembre 2026, en transmission, aux grandes entreprises aux entreprises de taille intermédiaire,

- à compter du 1er septembre 2027, en transmission aux petites et moyennes entreprises et microentreprises.

Cliquez sur ce lien pour en savoir plus sur les catégories d’entreprises.

L’émission, la transmission et la réception des factures électroniques s’effectuent, au choix des entreprises, en recourant soit au portail public de facturation qui s’appuiera sur la plateforme existante Chorus Pro, soit à une autre plateforme de dématérialisation partenaire de l’administration.

Sanctions

Le non-respect de l’obligation d’émission d’une facture sous une forme électronique donne lieu à l’application d’une amende de 15 € par facture, sans que le total des amendes appliquées au titre d’une même année civile puisse être supérieur à 15 000 €. Une tolérance est prévue puisque l’amende n’est pas applicable « en cas de première infraction commise au cours de l’année civile en cours et des trois années précédentes, lorsque l’infraction a été réparée spontanément ou dans les trente jours d’une première demande de l’administration ».

| Pour aller plus loin sur la facturation électronique, vous pouvez consulter la FAQ de l’administration fiscale. |

Déploiement du e-reporting

Le e-reporting est la transmission à l’administration de certaines informations (par exemple, le montant de l’opération, le montant de la TVA facturée …) relatives à des opérations commerciales qui ne sont pas concernées par la facturation électronique.

Il s’agit des opérations de vente et de prestation de services avec des particuliers (ou transactions B to C comme le commerce de détail) ou des transactions avec des opérateurs établis à l’étranger (exportations, livraisons intracommunautaires …).

L’e-reporting permet de reconstituer l’activité économique d’ensemble d’une entreprise : complémentaire à la facturation électronique, il permettra, à terme, de proposer aux entreprises un pré-remplissage de leurs déclarations de TVA.

Qui est concerné par le e-reporting ?

Ainsi, toutes les entreprises assujetties à la TVA et établies en France réalisant des opérations avec des clients particuliers (B to C,) ou avec des opérateurs étrangers (entreprises ou particuliers) seront concernées par le e-reporting,

Certaines entreprises étrangères non établies en France peuvent être soumises à l’obligation de e-reporting, dès lors que l’opération qu’elle réalise s’effectue avec une personne non assujettie à la TVA (le plus souvent, un particulier, mais cela peut-être une association ou une personne publique) et est taxable en France.

En revanche, les opérations bénéficiant d’une exonération de TVA (articles 261 à 261 E du code général des impôts), dispensées de facturation n’entrent pas dans le champ du e-reporting. C’est le cas notamment de certaines opérations bancaires et d’assurance, les prestations médicales et de santé, les prestations d’enseignement, les opérations réalisées par les organismes sans but lucratif et dont la gestion est désintéressée.

Comment les données seront-elles transmises à l’administration ?

De manière générale, les données des transactions de e-reporting (dont la liste sera définie par décret) devront être transmises par l’entreprise qui réalise l’opération par l’intermédiaire d’une plateforme de dématérialisation partenaire de l’administration ou via le portail public de facturation.

Le déploiement des opérations de e-reporting suivra le même calendrier que la facturation électronique.

Sanctions

Le non-respect des obligations de transmission (e-reporting) donne lieu à l’application d’une amende égale à 250 € par transmission, sans que le total des amendes appliquées au titre d’une même année civile puisse être supérieur à 15 000 €. Une tolérance est applicable dans les mêmes conditions qu’en cas de manquement à l’obligation de facturation électronique.

| Pour aller plus loin sur la facturation électronique, vous pouvez consulter la FAQ de l’administration fiscale. |