La loi de finances pour 2019 est parue au Journal Officiel le 30 décembre 2018. Cette note vous présente une sélection des principales dispositions intéressant les entreprises.

IMPOT SUR LE REVENU ET PRELEVEMENT A LA SOURCE

La réforme du prélèvement à la source est détaillée sur le site dédié http://www.economie.gouv.fr/prelevement-a-la-source (pour les entreprises, cliquer sur l’onglet « Je suis collecteur »)

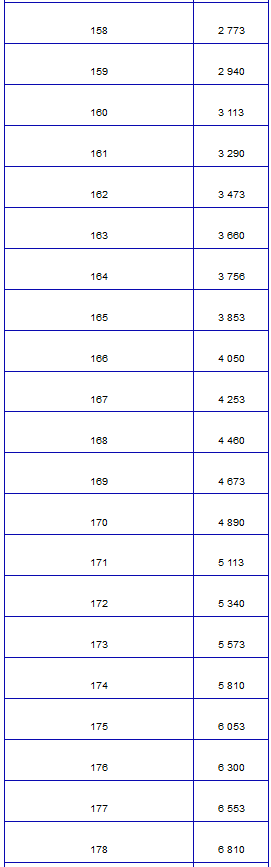

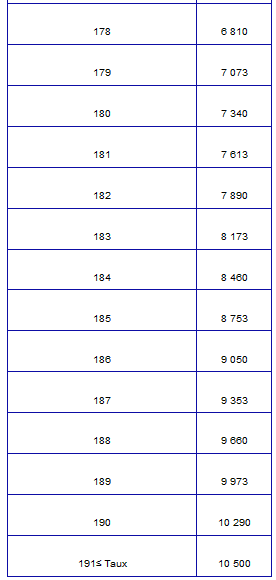

- Mise à jour des grilles de taux neutres applicables au 01/01/2019 : lorsque l’administration n’a pas été en mesure de communiquer au débiteur de la retenue le taux propre du contribuable ou pour des raisons de confidentialité lorsque celui-ci le demande, c’est le taux non personnalisé (ou « taux neutre » ou « taux par défaut ») qui s’applique. Ce taux non personnalisé dépend uniquement du montant de la rémunération et ne prend pas en compte la situation familiale du contribuable. Trois grilles sont prévues par la loi, selon que le contribuable est domicilié en métropole, ou dans un département d’outre-mer. Les grilles de taux par défaut sont disponibles sous ce lien (BOFiP-BAREME-000037- 31/12/2018)

- Traitement et salaires : application d’un barème différencié de frais réels pour les salariés utilisant un véhicule électrique. Cette disposition a été prise pour favoriser l’utilisation de véhicules électriques, le barème kilométrique tenant désormais compte de ce type de motorisation (art. 10). L’arrêté fixant le barème devrait paraitre prochainement.

- Traitement et salaires : Indemnité covoiturage (art. 3). Les salariés se déplaçant entre leur domicile et leur lieu de travail, en covoiturage, en tant que passager pourront percevoir de manière facultative une indemnité de leur employeur. Cette indemnité forfaitaire covoiturage, dont les modalités devront être précisées par décret, sera exonérée d’impôt sur le revenu et de cotisations sociales jusqu’à 200 € par an et par salarié. Cette exonération s’applique en principe dès l’imposition des revenus de 2018. Le plafond de 200 € est en revanche commun à l’indemnité pour frais de carburant ou frais d’alimentation de véhicules électriques ainsi qu’à l’indemnité kilométrique vélo.

FISCALITE DES ENTREPRISES

- Rachat d’une entreprise par ses salariés: assouplissement des conditions permettant de bénéficier du crédit d’impôt. Les sociétés constituées par des salariés dans le but exclusif de racheter l’entreprise qui les emploie peuvent bénéficier sous condition d’un crédit d’impôt sur les sociétés. Ainsi le seuil de salariés minimum pour recourir au crédit d’impôt était 15 personnes ou au moins 30 % si l’effectif est inférieur à 50 salariés. Le seuil de salariés minimum est supprimé pour les achats réalisés jusqu’au 31 décembre 2022 (art. 110).

- Réduction d’impôt (IS) pour mise à disposition gratuite d’une flotte de vélo aux salariés de l’entreprise pour leurs déplacements entre leur domicile et leur travail: la réduction d’impôt est prolongée jusqu’au 31 décembre 2021. Jusqu’à présent la réduction d’impôt ne visait que l’achat d’une flotte de vélo. Elle est étendue à la location si le contrat est souscrit pour au moins 3 ans.

- BIC-IS et BNC: Suppression de la limite de déduction de 17 500 € au-delà de laquelle le salaire du conjoint de l’exploitant n’est plus déductible lorsque l’entreprise n’est pas adhérente d’un organisme de gestion agréé. Cette limite ne concerne que les époux mariés sous le régime de la communauté ou de participation aux acquêts et s’applique à compter de la détermination des résultats de 2018 (art. 60).

- Les entreprises qui optent pour l’impôt sur les sociétés pourront, durant cinq ans, revenir à l’impôt sur le revenu, si ce choix se révèle pénalisant a posteriori (art. 50).

- Suramortissement des camions(art. 70): le suramortissement applicable aux véhicules dont le poids total autorisé en charge est supérieur ou égal à 3,5 tonnes et qui utilisent exclusivement certains carburants est prorogé jusqu’au 31/12/2021 et aménagé (art. 39 decies A CGI). Pour les véhicules acquis à compter du 11/10/2018, seuls les véhicules neufs peuvent bénéficier du suramortissement.

Le suramortissement s’applique aux véhicules de plus de 3,5 T fonctionnant exclusivement avec le gaz naturel, le biométhane carburant et le carburant ED95 composé d’un minimum de 90 % d’alcool éthylique d’origine agricole. Pour les véhicules acquis à compter du 01/01/2019, ce dispositif est étendu aux véhicules qui utilisent l’énergie électrique et l’hydrogène avec un taux de déduction de

40 %. Le taux du suramortissement est porté à 60 % pour les véhicules de 3,5 T à 16 T. Les véhicules utilitaires légers compris entre 2,6 T et 3,5 T bénéficient du suramortissement au taux de déduction

de 20 %.

Tableau des taux appliqués pour les véhicules neufs acquis ou pris en location ou en crédit-bail de 2016 à 2021 :

| TAUX DE SURAMORTISSEMENT DES CAMIONS | |||

|

PTAC du véhicule

|

≥ 2,6 T et < 3,5 T | ≥ 3,5 T et ≤ 16 T | >16 T |

| Acquis entre le 01/01/2016 et le 31/12/2018 | Pas de suramortissement | 40 % | 40 % |

| Acquis entre le 01/01/2019 et le 31/12/2021 | 20 % | 60 % | 40 % |

- Dispositif de zonage régional (art. 135). Un régime d’allègement des bénéfices est créé pour les entreprises créées entre le 01/01/2019 et le 31/12/2020 dans une zone de développement prioritaire (ZDP).

Régime d’allègement : Les entreprises exerçant une activité industrielle, commerciale ou artisanale et créées dans ces zones, entre le 1er janvier 2019 et le 31 décembre 2020, peuvent bénéficier :

- d’une exonération d’impôt sur les bénéfices[1] (impôt sur le revenu et impôt sur les sociétés) de cinq ans (nouvel article 44 septdecies du code général des impôts) :

- totale les deux premières années ;

- puis dégressive les trois années suivantes, respectivement à hauteur de 75 %, 50 % et 25 % ;

- d’exonérations d’impôts locaux (taxe foncière sur les propriétés bâties, cotisation foncière des entreprises et cotisation sur la valeur ajoutée des entreprises) pendant dix ans, pour moitié compensées par l’État et pour moitié sur délibération des communes.

Chaque moitié de base bénéficiera d’un abattement total les sept premières années puis dégressif les trois années suivantes, respectivement à hauteur de 75 %, 50 % et 25 %.

Concernant l’exonération d’impôts locaux (taxe foncière sur les propriétés bâties, cotisation foncière des entreprises et cotisation sur la valeur ajoutée des entreprises) :

- pour bénéficier de l’exonération, le redevable de la taxe foncière sur les propriétés bâties déclare au service des impôts du lieu de situation des biens, avant le 1er janvier de l’année au titre de laquelle l’exonération est applicable et sur un modèle établi par l’administration, les éléments d’identification des immeubles. A défaut du dépôt de cette demande dans ce délai, l’exonération n’est pas accordée au titre de l’année concernée ;

- pour bénéficier de l’exonération de cotisation foncière, les entreprises en adressent la demande, dans les délais prévus à l’article 1477, au service des impôts dont relève chacun des établissements concernés. A défaut du dépôt de cette demande dans les délais prévus au même article 1477, l’exonération n’est pas accordée au titre de l’année concernée.

Zone de développement prioritaire (ZDP) : Sont classées dans une ZTP les communes situées dans des régions de France métropolitaine lorsque ces régions répondent cumulativement aux conditions suivantes :

1° Elles appartiennent au tiers des régions ayant le taux de pauvreté le plus élevé ;

2° Elles appartiennent au tiers des régions ayant la part de jeunes de 15 à 24 ans ni en emploi ni en formation la plus élevée ;

3° Elles appartiennent au tiers des régions ayant la densité de population au kilomètre carré la plus faible ;

4° Au moins 30 % de la population de la région vit dans des établissements publics de coopération intercommunale à fiscalité propre qui répondent cumulativement aux conditions suivantes :

- ces EPCI ont le taux de pauvreté le plus élevé ;

- ils ont la part de jeune de 15 à 24 ans ni en emploi ni en formation la plus élevée ;

- ils ont la densité de population au kilomètre carré la plus faible.

La région Corse est éligible aux critères proposés.

Le classement des communes en zone de développement prioritaire est établi au 1er janvier 2019 et pour une durée de deux ans par arrêté conjoint des ministres chargés du budget et de la cohésion des territoires. A ce jour l’arrêté est en attente de publication.

Entreprises éligibles :

– être une petite ou moyenne entreprise au sens de l’annexe I au règlement[2] (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d’aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité ;

-le siège social de l’entreprise ainsi que l’ensemble de son activité et de ses moyens d’exploitation sont implantés dans les zones mentionnées

A noter : lorsqu’une entreprise exerce une activité non sédentaire, réalisée en partie en dehors des zones précitées, la condition d’implantation est satisfaite dès lors qu’elle réalise au plus 15 % de son chiffre d’affaires en dehors de cette zone. Au-delà de 15 %, les bénéfices réalisés sont soumis à l’impôt sur le revenu ou à l’impôt sur les sociétés dans les conditions de droit commun en proportion du chiffre d’affaires réalisé en dehors des zones déjà citées. Cette condition de chiffre d’affaires s’apprécie exercice par exercice ;

-son capital ne doit pas être détenu, directement ou indirectement, pour plus de 50 % par d’autres sociétés.

-l’entreprise n’est pas créée dans le cadre d’une reprise, d’un transfert, d’une concentration, d’une restructuration ou d’une extension d’activités préexistantes.

Lorsque l’entreprise répond aux conditions requises, le chef d’entreprise peut opter pour ce régime (nouvel article 44 septdecies du code général des impôts), dans les 6 mois suivant le début de son activité. L’option est irrévocable et emporte renonciation définitive aux autres régimes.

- Dispositions relatives à l’outre-mer: plusieurs mesures de la loi de finances intéressent les départements et collectivités d’outre-mer, dont notamment :

- Le régime des zones franches d’activité pour l’outre-mer (ZEA) est remplacé par un nouveau régime d’exonération en zones franches d’activité nouvelle génération (ZFANG).

- Suppression des exonérations en zone franche urbaine et en zones de revitalisation rurale dans les DOM

- Maintien du CICE (crédit d’impôt pour la compétitivité et l’emploi) pour les entreprises établies à Mayotte

- Suppression du dispositif de la TVA non perçue récupérable, qui s’applique en Guadeloupe, à la Martinique et à la Réunion. Ce dispositif de subventionnement des entreprises, via le mécanisme de TVA non perçue récupérable est considéré par le « Livre bleu des outre-mer » comme étant inefficace. Initialement applicable aux livraisons et importations pour lesquelles l’exigibilité de la TVA intervient à compter du 1er janvier 2019, l’entrée en vigueur a finalement été assouplie : le dispositif sera maintenu pendant 6 mois (exigibilité de la TVA du 01/01/2019 au 30/06/2019) lorsque

- pour les importations sur le territoire de la Guadeloupe, la Martinique et de la Réunion, la livraison à l’importateur en dehors de ce territoire est intervenue ou a fait l’objet du versement d’un acompte au plus tard le 31/12/2018

- pour les livraisons réalisées sur le territoire de la Guadeloupe, la Martinique et de la Réunion, l’opération a fait l’objet du versement d’un acompte au plus tard le 31/12/2018

- Etalement du paiement de l’impôt sur le revenu en cas de cession d’une petite entreprise: le mécanisme du crédit-vendeur permet au cédant d’une entreprise, lorsque les parties se sont mises d’accord pour un paiement différé ou échelonné du prix de cession, de bénéficier d’un étalement de l’impôt sur le revenu de la plus-value à long terme (CGI Art. 1681 F). Ce mécanisme était réservé aux plus-values à long terme réalisées par les entreprises individuelles. Il est étendu sous certaines conditions aux cessions de titres relevant du régime d’imposition des plus-values sur valeurs mobilières et droit sociaux. Ce mécanisme de crédit-vendeur était jusque-là réservé aux entreprises de moins de 10 salariés et dont le chiffre d’affaires annuel ou le total du bilan annuel est inférieur à 2 millions d’euros. Il est étendu aux petites entreprises de moins de 50 salariés et dont le chiffre d’affaires annuel ou le total du bilan annuel n’excède pas 10 millions d’euros pour les cessions réalisées à compter du 1er janvier 2019 (art. 111).

- Télédéclaration de la taxe sur les salaires: A partir du 1er janvier 2019, les déclarations de taxe sur les salaires sont obligatoirement souscrites par voie électronique (art. 198).

- Valeur locative tarifaire des locaux artisanaux : A compter de la CFE (cotisation foncière des entreprises) et de la taxe foncière due au titre de 2019, la valeur locative des biens des entreprises artisanales inscrites au répertoire des métiers ne peut plus être évaluée selon la méthode comptable mais selon la méthode tarifaire applicable aux locaux professionnels. En cas de cessation d’activité dans un local artisanal, ces dispositions restent applicables tant que le bien ne fait pas l’objet d’une nouvelle affectation ou d’une nouvelle utilisation (art. 156). D’autre part, les entreprises qui remplissent pour la première fois les conditions d’inscription au répertoire des métiers[3] (RM) et qui exploitent un bien dont elles ne sont pas propriétaires, doivent en informer leur propriétaire au plus tard le 31 décembre de l’année au cours de laquelle elles remplissent cette condition d’inscription au RM.

Pour les impositions de 2019, première année d’application de cette disposition : les artisans qui ne sont pas propriétaire de leurs locaux doivent transmettre cette information au propriétaire avant le 1er février 2019 ; les propriétaires de ces locaux artisanaux sont tenus de souscrire une déclaration, sur un imprimé établi par l’administration, avant le 1er mars 2019.

- Prorogation des exonérations de cotisation foncière des entreprises (CFE) dans les quartiers prioritaires de la ville : les petites entreprises exerçant une activité commerciale dans les quartiers prioritaires de la ville[4] peuvent être exonérées de CFE (sauf délibération contraire de la commune ou de l’EPCI). L’exonération concerne les établissements qui font l’objet d’une création ou d’une extension jusqu’en 31 décembre 2020 > cette exonération est prolongée dans les mêmes conditions jusqu’au 31 décembre 2022 (art. 181 – II).

- Taxe générale sur les activités polluantes (TGAP): Le champ d’application de la composante « déchet » de la TGAP est modifié et la trajectoire d’augmentation des tarifs (fixé par la loi de finances rectificative pour 2016) est révisée à partir de 2021 (art. 24). D’autre part, depuis 2005, les opérateurs qui mettent à la consommation des carburants contenant une proportion de biocarburants inférieure à l’objectif d’incorporation sont soumis au prélèvement supplémentaire de TGAP. Désormais, la dénomination de ce prélèvement supplémentaire est modifiée et sera désignée « taxe incitative à l’incorporation de carburants » (art. 192). Enfin, le paiement, le contrôle et le contentieux de la TGAP seront transférés de la Direction générale des douanes et des droits indirects (DGDDI) à la Direction générale des finances publiques (DGFiP) le 1er janvier 2020 (1er janvier 2021 pour la composante relative aux déchets) (art. 193).

- Contrôle fiscal, contentieux fiscal et mesures anti-abus: extension de l’abus de droit aux opérations à motivation fiscale principale (et non plus à motivation fiscale exclusive, ce qui élargit le champ de l’abus de droit) ; en cas de redressement fiscal pour abus de droit, la charge de la preuve incombe à l’administration ; dans le cadre de la procédure d’abus de droit URSSAF, c’est à ce dernier d’apporter la preuve du bien-fondé de sa rectification, même si l’avis du comité des abus de droit était favorable à l’URSSAF ; amende pour délivrance intentionnelle de documents permettant à un contribuable d’obtenir un avantage fiscal.

FISCALITE AUTOMOBILE

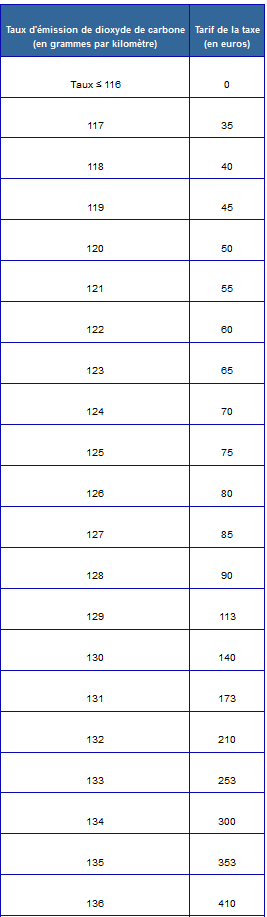

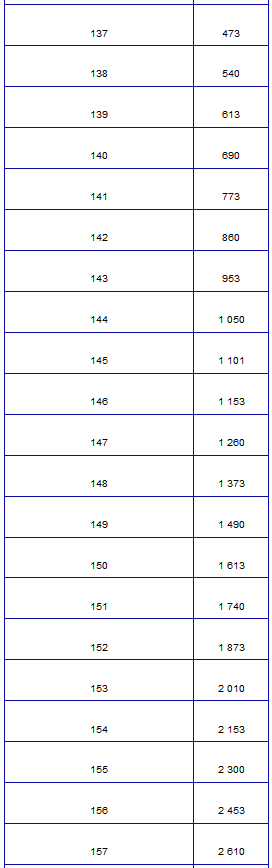

- Malus automobile

Le seuil de déclenchement est abaissé de 3 g de Co2 par rapport au barème 2018. Tous les véhicules émettant 117 g, contre 120 g en 2018, seront taxés de 35 € (article 92). A noter que ce nouveau barème tient toutefois compte du passage à la nouvelle norme d’homologation WLTP, sachant que les valeurs Co2 retenues seront les valeurs NEDC corrélées (inférieures au WLTP mais supérieures au NEDC) calculées dans le SIV par l’outil Co2mpas de la commission européenne.

Pour de plus amples précisions sur les taxes à l’immatriculation, consultez dans notre base documentaire la note FNA « Malus sur les véhicules polluants».

- Camions pick-up : Malus et Taxe sur les véhicules de société (TVS)

La loi de finances pour 2019 soumet désormais les « véhicules comprenant au moins 5 places assises et dont le code de carrosserie européen est camions pick-up » à l’ensemble des taxes suivantes, selon leur taux d’émission de Co2 : malus écologique sur la 1ere immatriculation en France, taxe sur les véhicules de plus de 36 cv (VO et VN), malus sur les VO de plus de 10 cv, taxe malus annuelle de 160 €.

Afin de permettre aux professionnels d’écouler les stocks de pick-up commandés avant le 31/12/2018 et afin de permettre au Système d’Immatriculation des Véhicules d’être mis à jour, cette disposition ne s’appliquera que pour les véhicules pick-up immatriculés à partir du 1er juillet 2019 (art. 92).

Parmi les pick-up comprenant 5 places assises, seuls sont exonérés les pick-up conçus pour transporter des personnes ou à usages mixtes, de type tout-terrain affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables « lorsqu’ils répondent à un impératif de sécurité pour les salariés ». A noter que les pick-up de moins de 5 places ne sont pas concernés par la mesure.

La loi de finances pour 2019 soumet également les pick-up 5 places à la Taxe sur les Véhicules de Société (TVS) pour les impositions ouvertes à partir du 1er janvier 2019 (payable en janvier 2020) (art. 92). Seuls les pick-up 5 places conçus pour transporter des personnes ou à usages mixtes de type tout terrain et affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables en sont exonérés « lorsqu’ils répondent à un impératif de sécurité pour les salariés ». A noter que les pick-up de moins de 5 places ne sont pas concernés par la mesure.

Pour de plus amples précisions, consultez dans notre base documentaire la note FNA « Taxe sur les véhicules de société ».

- Prime à la conversion (prime à la casse) et bonus

Ces dispositions ne sont pas prévues par la loi de finances pour 2019 mais par le décret du 28 décembre 2018 qui modifie les conditions d’attribution et le montant des aides à l’acquisition et à la location de véhicules peu polluants.

Pour rappel, en 2018, étaient éligibles à la prime à la conversion :

- Véhicules diesels immatriculés avant 2001 (ménages imposables/professionnels)

- Véhicules diesels immatriculés avant 2006 (ménages non imposables)

- Véhicules essence immatriculés avant 1997 (tout confondu)

Le montant de la prime varie et dépend du montant de l’impôt sur le revenu et du type de véhicule acheté Plus d’information sous ce lien.

Le décret du 28 décembre 2018 prévoit la poursuite de la mise en œuvre de la prime à la conversion et l’adapte aux revendications des gilets jaunes

– pour être éligibles à la prime à la conversion, les véhicules acquis doivent désormais présenter des émissions inférieures à 122 g CO2/km.

– les ménages imposables et les personnes morales ne sont plus éligibles à la prime à la conversion pour les véhicules achetés classés en Crit’air 2.

– le montant de la prime à la conversion pour l’acquisition d’un véhicule hybride rechargeable neuf est porté à 2500 € pour tous ; les ménages non imposables bénéficient d’une prime à la conversion de 2500 € pour l’acquisition d’un véhicule électrique ou hybride rechargeable d’occasion.

– le montant de la prime à la conversion est doublé pour les ménages les plus modestes.

– le montant de la prime à la conversion est doublé pour les personnes non imposables dont le lieu de travail est situé à plus de 30 km en ligne directe de leur domicile (60 km aller-retour), ou qui parcourent plus de 12 000 kilomètres par an avec leur véhicule personnel dans le cadre de leur activité professionnelle.

– l’octroi du bonus écologique est étendu, dans la limite de 4000 €, aux véhicules de transport de personnes ou de marchandises de moins de 3,5 tonnes (véhicules à gazogène, gaz comprimé et accumulateurs électriques ou systèmes de propulsion alternatifs)

Ces dispositions entrent en vigueur le 1er janvier 2019. Lorsqu’ils sont plus avantageux, les montants et modalités de versement de la prime à la conversion antérieurs restent applicables aux véhicules neufs commandés ou dont le contrat de location a été signé avant le 1er janvier 2019, à condition que leur facturation ou le versement du premier loyer intervienne au plus tard le 31 mars 2019.

Pour de plus amples précisions, consultez dans notre base documentaire la note FNA « Bonus écologique et prime à la conversion ».

- Annulation de la hausse des taxes sur les carburants, initialement prévue dans le projet de loi de finances pour 2019. Cette hausse ne resurgira au mieux qu’en 2020.

D’autres mesures intéressant les entreprises ont été prises dans la Loi de finances rectificative pour 2018 et dans la Loi de financement de la sécurité sociale pour 2019 :

Loi de Finances rectificative pour 2018 (Journal Officiel du 23 décembre 2018):

- Aide à l’acquisition des véhicules propres (prime à la conversion): devant les difficultés rencontrées par les entreprises pour obtenir le règlement des fonds, la loi de finances rectificative prévoit une rallonge budgétaire de 77,4 millions d’euros, qui s’ajoute aux 85,6 millions d’euros (arrêté de septembre) et aux 43 millions d’euros (arrêté de décembre).

Loi de financement de la sécurité sociale pour 2019 (Journal Officiel du 23 décembre 2018):

- Transformation du CICE et du CITS en réduction pérenne de cotisations patronales

- Extension de la réduction générale de cotisations patronales à la retraite complémentaire à compter du 1er janvier 2019 et à l’assurance chômage, à compter du 1er octobre 2019 (et au 1er janvier 2019 dans certains cas comme pour les associations intermédiaires et les employeurs localisés dans les DOM)

- Refonte des dispositifs d’exonérations de cotisations applicables dans les DOM à compter du 1er janvier 2019

- Modification du régime d’exonération lié à l’embauche d’apprentis : calcul des cotisations sur une assiette réelle et non plus sur une assiette forfaitaire, application de la réduction générale « renforcée » et plafonnement de l’exonération de cotisations salariales

- Clarification des dispositions relatives à l’assiette des cotisations sociales des travailleurs indépendants

- Exonération de CSG et de CRDS sur les revenus du capital pour les personnes relevant du régime de protection sociale d’un autre État membre de l’Union européenne, de l’EEE ou de la Suisse.

[1] À raison des bénéfices réalisés, à l’exception des plus-values constatées lors de la réévaluation des éléments de l’actif, jusqu’au terme du vingt-troisième mois suivant celui de leur création

[2] Le premier alinéa de l’article 2 de l’annexe I du règlement (UE) n° 651/2014 de la Commission stipule que la catégorie des micro, petites et moyennes entreprises (PME) est constituée des entreprises qui occupent moins de 250 personnes et dont le chiffre d’affaires annuel n’excède pas 50 millions EUR ou dont le total du bilan annuel n’excède pas 43 millions EUR.

[3] L’entreprise artisanale répond à deux critères cumulatifs : sa taille (+ de 10 salariés) et la nature de l’activité exercée (activité professionnelle indépendante de production, de transformation, de réparation ou de prestation de service).

[4] La liste des quartiers prioritaires de la ville est fixée par le décret 2014-750 du 30 décembre 2014 est validée jusqu’au 31 décembre 2022