La taxe sur les véhicules de sociétés (TVS) est une taxe annuelle due par toutes les sociétés possédant ou utilisant des voitures particulières. Son montant varie en fonction du taux d’émission de dioxyde de carbone par kilomètre rejeté par le véhicule ou de sa puissance fiscale.

La TVS tient désormais compte des véhicules relevant du nouveau système d’immatriculation (WLTP) et des autres véhicules (NEDC).

PERSONNES IMPOSABLES[1]

|

La taxe est due par les sociétés ayant leur siège social en France, quel que soient leur forme juridique et leur régime fiscal. En revanche, échappent à la taxe les associations régies par la loi de 1901 et les organismes sans but lucratif non établis sous la forme tels que les syndicats professionnels …

VEHICULES TAXABLES

|

La TVS concerne les véhicules :

- immatriculés dans la catégorie voitures particulières (avec la mention VP inscrite sur le certificat d’immatriculation) ;

- à usage multiple immatriculés dans la catégorie N1 selon la classification européenne, destinés au transport de voyageurs, de leurs bagages ou de leurs biens. Il s’agit en pratique de véhicules dont la carte grise porte la mention camionnette ou CTTE mais qui disposent de plusieurs rangs de places assises.

- L’administration fiscale s’est prononcée sur le cas des véhicules break à 2 places classés en catégorie N1, dérivé VP. Elle précise que ce type de véhicule est soumis à la TVS seulement s’il comprend des ancrages « accessibles » permettant l’installation des sièges[2].

- Depuis la loi de finances pour 2020, sont également soumis à la TVS les pick-up d’au moins 5 places assises (dont le code de carrosserie européen est camions pick-up). Il s’agit des pick-up à double cabine qui comportent au moins 5 places assises dont le certificat d’immatriculation porte la mention « CTTE »[3]. Seuls les pick-up conçus pour transporter des personnes ou à usages mixtes, de type tout terrain affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables en sont exonérés « lorsqu’ils répondent à un impératif de sécurité pour les salariés ».

Attention : en janvier 2021, les entreprises déclarent et payent la TVS pour la période du 1er janvier au 31 décembre 2020. Par conséquent, la TVS est désormais applicable aux pick-up détenus depuis le 1er janvier 2019.

La TVS concerne ainsi des véhicules dont les caractéristiques techniques les destinent uniquement ou principalement au transport de personnes (autre que le transport à titre commercial), peu importe qu’ils soient utilisés uniquement ou non à des fins professionnelles.

À l’inverse, les véhicules conçus techniquement pour un usage exclusivement commercial ou industriel ne sont pas soumis à la TVS.

Les sociétés sont redevables de la TVS pour les véhicules qu’elles utilisent en France quel que soit l’Etat dans lequel ils sont immatriculés, ou qu’elles possèdent et qui sont immatriculés en France au nom de la société, quels qu’en soient les propriétaires effectifs.

Les véhicules utilisés[4] sont par exemple, des véhicules pris en location, mis à la disposition de la société ou des véhicules loués ou appartenant à des salariés et dirigeants et pour lesquels la société procède aux remboursements de frais kilométriques de la société, représentant plus de

15 000 kilomètres parcourus à titre professionnel.

Les véhicules pris en location d’une durée inférieure à 1 mois civil ou à 30 jours consécutifs sont exonérés de TVS.

TARIF ET CALCUL DE TAXE

|

La TVS est calculée par trimestre civil.

Pour chaque trimestre, elle est calculée en fonction du nombre des véhicules possédés par la société au premier jour du trimestre ou utilisés par elle au cours du trimestre.

Le montant de la taxe est égal à la somme des 2 composantes, déterminées ainsi :

1ere composante de la TVS, déterminée en application :

- Soit des émission de CO2 dont le tarif est adapté, selon que le véhicule est homologué sous la norme WLTP ou NEDC

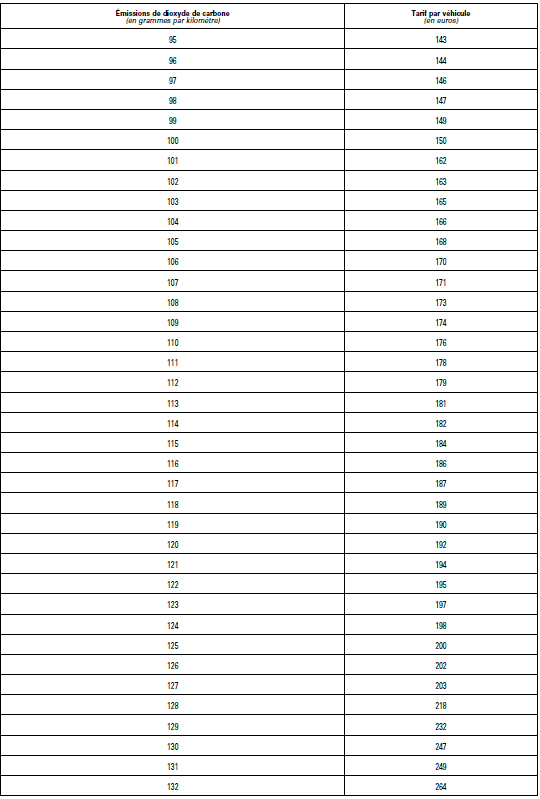

- Pour les véhicules relevant du nouveau dispositif d’immatriculation (Norme WLTP – immatriculés pour la 1ere fois à partir du 1er mars 2020) :

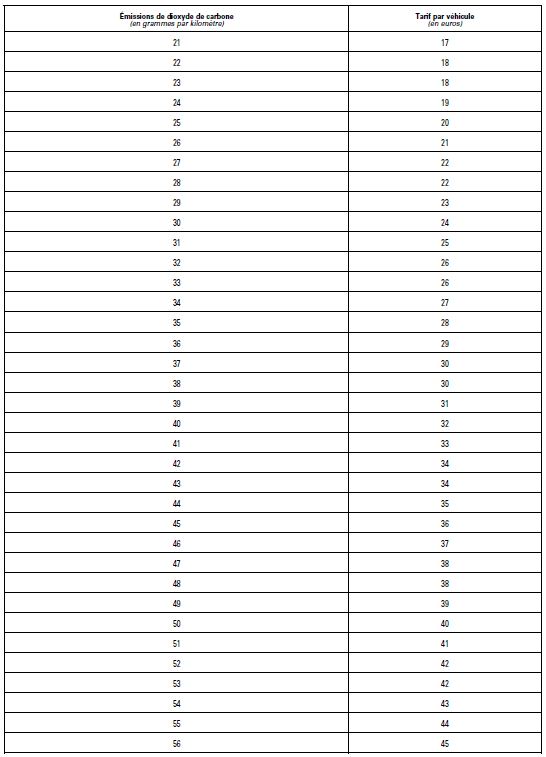

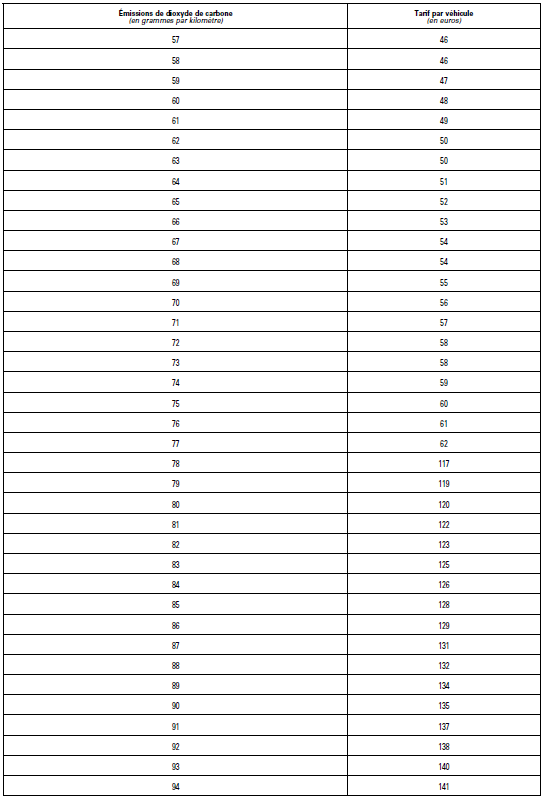

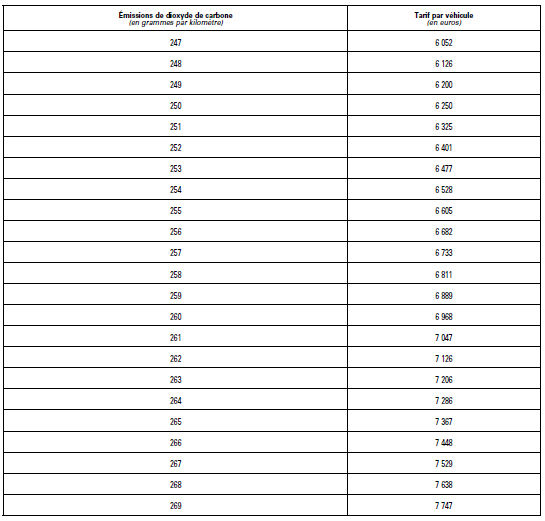

- Lorsque les émissions sont inférieures à 21 grammes par kilomètre, le tarif est nul. Entre 21 g/km et 269 g/ km, le tarif est déterminé selon le barème suivant :

Lorsque les émissions sont supérieures à 269 g/km, le tarif est égal au produit entre les émissions et 29 € par gramme par kilomètre

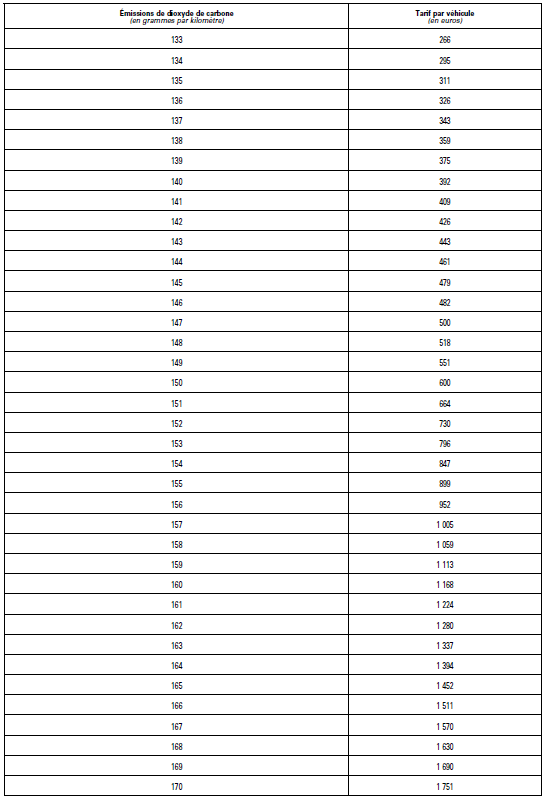

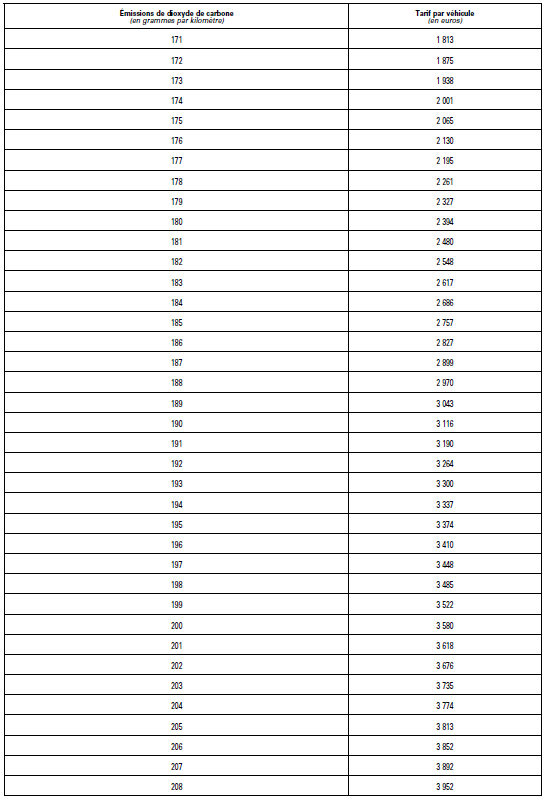

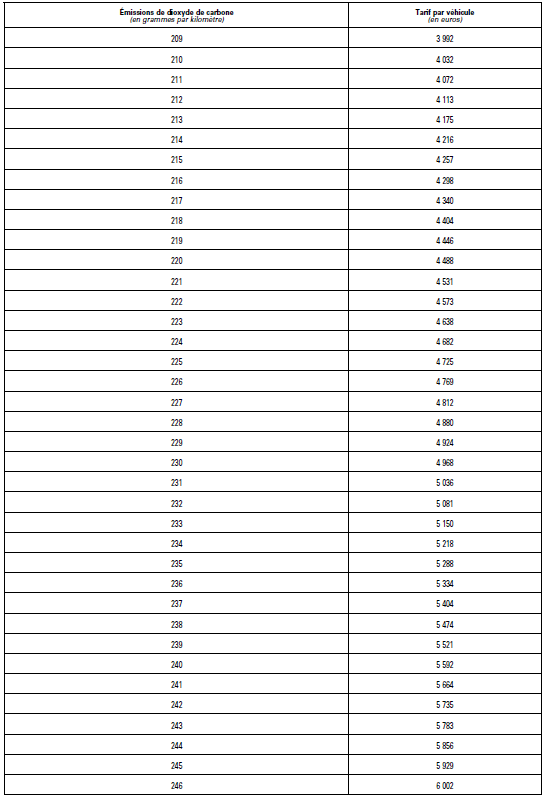

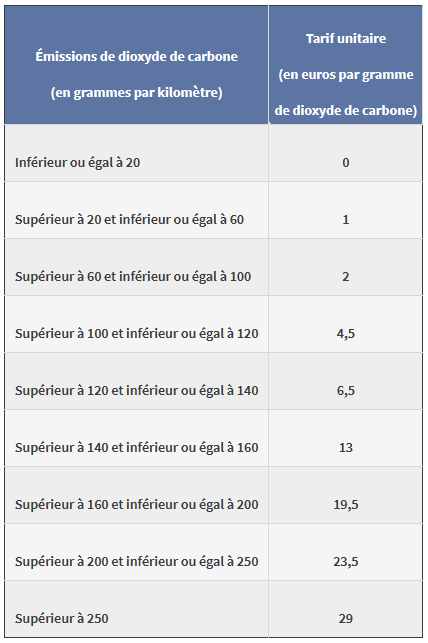

- Pour les véhicules qui ont fait l’objet d’une réception communautaire, dont la première mise en circulation intervient à compter du 1er juin 2004, et qui sont possédés ou utilisés par la société depuis le 1er janvier 2006 (Norme NEDC – immatriculés pour la 1ere fois avant le 1er mars 2020):

(Voir tableau page suivante)

Pour chaque véhicule taxable, le montant annuel de la taxe correspond au tarif par gramme de la tranche à laquelle il appartient multiplié par le nombre de grammes de dioxyde de carbone par kilomètre émis par ce véhicule.

Exemple : Pour un véhicule NEDC dont le taux d’émission est de 180 g/km, le montant annuel de la taxe sur cette seule composante sera de 3 510 €, soit 19,5 € (tarif de la tranche correspondant aux véhicules NEDC dont les émissions de CO2 sont comprises entre 160 et 200 g/km) multiplié par 180 g/km (nombre de grammes de CO2 émis par kilomètre).

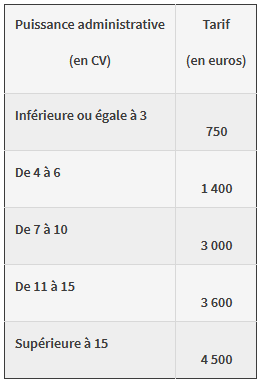

- Soit de la puissance fiscale pour tous les autres véhicules.

ET

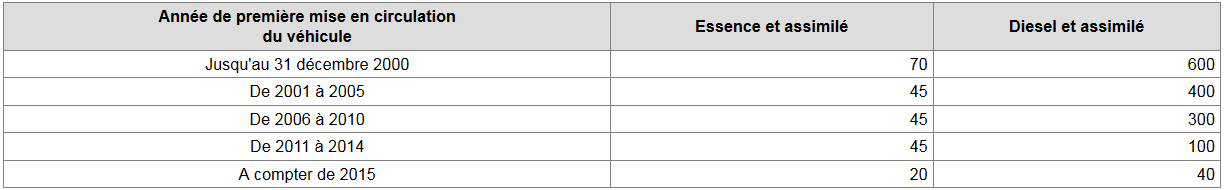

2e composante de la TVS : Émissions de polluants atmosphériques

Cette 2e composante est destinée à prendre en compte les autres polluants atmosphériques émis par les véhicules et notamment les oxydes d’azote, les composés organiques volatils non méthaniques et les particules en suspension.

Les mots » Diesel et assimilé » désignent les véhicules ayant une motorisation au gazole ainsi que les véhicules combinant une motorisation électrique et une motorisation au gazole émettant plus de 120 grammes de dioxyde de carbone par kilomètre parcouru, s’il s’agit de véhicules WLTP, ou plus de 100 grammes de dioxyde de carbone par kilomètre parcouru, pour les véhicules NEDC et les autres véhicules.

Les mots » Essence et assimilé » désignent des véhicules autres que les véhicules Diesels et assimilés.

A noter que les véhicules exclusivement électriques sont exonérés de ce second tarif.

| Véhicules des salariés ou des dirigeants

Article 1010-0 A du CGI Le montant de la taxe due au titre des véhicules des salariés ou dirigeants qui font l’objet de remboursement kilométrique est calculé selon le barème ci-dessus. Le montant de la taxe est déterminé par application : · D’un coefficient pondérateur en fonction du nombre de kilomètres remboursés par la société au titre des déplacements professionnels. Ce tableau fait notamment apparaître le pourcentage à appliquer au tarif liquidé. · d’un abattement de 15 000€ sur le montant total de la taxe due par la société au titre de ces véhicules.

|

||||||||||||

| Les entreprises assujetties à la taxe au titre des seuls remboursements de frais kilométriques à leurs salariés mais non redevables de la taxe après l’abattement de 15 000 € non pas à souscrire la déclaration spéciale[5].

Les sociétés qui procèdent à des remboursements de frais kilométriques inférieurs à 15 000 km à leurs salariés et dirigeants qui utilisent leur propre véhicule ou celui qu’ils prennent en location ne sont pas tenues de porter ces véhicules sur la déclaration[6]. |

||||||||||||

VEHICULES EXONERES

|

Echappent à la taxe les véhicules destinés exclusivement :

- Soit à la vente: Sont visés les négociants en automobiles, les véhicules de démonstration ou d’essais des constructeurs d’automobiles et de leurs concessionnaires ou agents. Les véhicules de démonstration laissés à la disposition des vendeurs pour regagner leur domicile ou pour le week-end continuent de bénéficier de l’exonération. En revanche, ces véhicules de démonstration perdent leur droit à exonération dès lors qu’ils sont utilisés par les vendeurs pendant la durée de leur congé annuel.

- Soit à la location: quelle que soit la durée de celle-ci et la qualité du locataire.

Si le locataire est une société, elle reste taxable à raison des voitures qu’elle prend en location plus de 30 jours consécutifs.

- Soit à l’exécution d’un service de transport à la disposition du public (taxis)

- Les véhicules conçus exclusivement pour une activité commerciale ou industrielle (camions, camionnette, véhicule de transport en commun et véhicules utilitaires).

- Les camions pick-up destinés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables sont exonérés dès lors que l’utilisation de ces véhicules répond à un impératif de sécurité pour les salariés. En outre, le certificat d’immatriculation, ou le cas échéant, le contrat de location ou de mise à disposition du camion pick-up doit être établi au nom d’une société exploitante de remontées mécaniques ou de domaines skiables ET le véhicule doit comprendre au moins trois des équipements techniques requis[7]. L’exonération est écartée lorsque le véhicule est également utilisé à d’autres fins que l’exploitation des remontées mécaniques et des domaines skiables.

- Véhicules affectées exclusivement à l’enseignement de la conduite automobile ou aux compétitions sportives, et à l’enseignement du pilotage automobile (écoles de pilotage) ne sont pas imposables.

Attention : l’exonération tombe lorsque ces véhicules également utilisés à titre privatif. La justification du caractère exclusif de l’affectation des véhicules est à la charge des entreprises concernées qui peuvent le démontrer, sur demande de l’administration, par tous moyens.

- Exonération de la 1ere composante du tarif pour les véhicules hybrides[8]

Sont temporairement exonérés (12 trimestres) de la première composante de la TVS les véhicules émettant au plus 100 g de CO2 / km parcouru ou 120 g pour ceux relevant de la nouvelle procédure d’immatriculation (WLTP) qui combinent :

-soit l’énergie électrique et une motorisation à l’essence ou au superéthanol E85, à laquelle sont désormais adjointes au 1er mars 2020 les motorisations au gaz naturel ou gaz de pétrole liquéfié (GPL) ;

-soit l’essence et du gaz naturel carburant ou du GPL

Nouveaux véhicules éligibles en 2021

Les véhicules éligibles à cette exonération temporaire de la première composante seront, dès 2021, les véhicules combinant :

-soit d’une part l’électricité ou l’hydrogène et d’autre part le gaz naturel, le GPL, l’essence ou le superéthanol E85 ;

-soit d’une part le gaz naturel ou le GPL et d’autre part l’essence ou le superéthanol E85.

L’exonération est permanente pour les véhicules WLTP dont les émissions sont inférieures ou égales à 50 g de CO2/km parcouru et pour les véhicules NEDC et tous les autres véhicules dont les émissions sont inférieures ou égales à 60 g de CO2/km parcouru.

Ces dispositions sont applicables aussi bien aux véhicules possédés par la société, qu’aux véhicules des salariés ou des dirigeants.

- Les véhicules exclusivement électriques, hydrogène ou combinant les deux énergies sont exonérés de la 2nde composante du tarif de la TVS. En pratique ces véhicules peuvent ne pas être soumis à la TVS s’ils émettent moins de 20 g de CO2/km.

- Les véhicules accessibles aux personnes handicapées en fauteuil roulant, relevant de la catégorie M1

| Le prêt pour une courte durée d’un véhicule de démonstration à un acheteur éventuel ne rend pas la taxe exigible.

Il en est de même pour les véhicules prêtés gratuitement aux clients d’un garage en remplacement de leur véhicule confié pour réparation[9] (à la condition de leur affectation exclusive aux prêts). Les centres de contrôle technique qui prêtent des véhicules à leurs clients en remplacement des véhicules que ces derniers leur ont confiés pour la réalisation d’un contrôle se trouvent dans une situation analogue à celle des garages qui prêtent des véhicules à leurs clients en remplacement des véhicules qu’ils leur ont confiés pour une réparation. L’exonération de TVS prévue à l’égard des véhicules prêtés par les garages est étendue aux véhicules possédés par des centres de contrôle technique et prêtés par ces derniers à leur client en remplacement de leur véhicule le temps du contrôle. Le bénéfice de cette exonération est toutefois subordonné à l’affectation exclusive de ces véhicules à des prêts de courte durée à la clientèle.

|

DECLARATION ET PAIEMENT

La TVS a fait l’objet de plusieurs mesures de simplification pour les périodes d’imposition ouvertes à compter du 1er janvier 2018. Depuis le 1er janvier 2018, la période d’imposition à la TVS s’étend du 1er janvier au 31 décembre de chaque année.

Ensuite, la déclaration n° 2855-SD a été supprimée au profit d’une téléprocédure, à effectuer en janvier de l’année suivante (sauf pour le régime simplifié de TVA).

Les modalités déclaratives et de paiement de la TVS dépendent du régime d’imposition à la TVA :

| MODALITES DE DECLARATION | DATE LIMITE DE PAIEMENT | |

| Régime réel de TVA | Déclaration 3310 A-SD de la déclaration de TVA | Au cours du mois de janvier 2020, selon l’échéancier |

| Régime simplifié de TVA | Sur le formulaire papier 2855-SD | Au plus tard le 15 janvier 2020 |

| Non redevable de la TVA | Déclaration 3310 A-SD de la déclaration de TVA | Au cours du mois de janvier 2020, selon le calendrier des échéances de TVA |

TRAITEMENT FISCAL

|

Lorsque la taxe est due par une société non soumise à l’impôt sur les sociétés, elle est déductible du bénéfice imposable (imputable au compte de charge 63514 « Taxe sur les véhicules des sociétés »). En revanche, elle ne constitue pas une charge déductible pour les sociétés soumises à l’impôt sur les sociétés.

NB : À compter du 1er janvier 2022, la taxe sur les véhicules de société est supprimée et remplacée par deux nouvelles taxes concernant :

– les véhicules de tourisme, soumis à une taxe annuelle sur les émissions de CO2 et une taxe annuelle relative aux émissions de polluants atmosphériques ;

– les véhicules lourds de transports de marchandises, soumis à la taxe annuelle à l’essieu.

[1] Article 1010 du Code Général des Impôts.

[2] Rescrit publié le 2 janvier 2019 : BOI-RES-000024-20190102

[3] Les pick-up constitués d’au plus 4 places assises sont donc exclus de la TVS

[4] Véhicules utilisés en France Métropolitaine ou dans les DOM par une société ayant son siège social ou un établissement en France.

[5] Instruction fiscale 7M-4-06 n°48

[6] Instruction fiscale 7M-2-07 n°14

[7] Parmi les suivants : plateau de chargement, arceau de sécurité pour habitacle, portique de levage, crochet d’attelage, treuil frontal, bac de benne, blocage du différentiel, boîte de transfert, arceau porte-échelle arrière de cabine, plusieurs points d’arrimage sur les côtés des ridelles, pneus mixtes.

[8] Article 1010 du Code Général des Impôts.

[9] Cour de cassation 15 juin 1993.