Depuis 1er janvier 2022 la taxe sur les véhicules de société est supprimée et remplacée par deux nouvelles taxes relatives à l’utilisation des véhicules suivants :

– les véhicules de tourisme, soumis à une taxe annuelle sur les émissions de CO2 et une taxe annuelle relative aux émissions de polluants atmosphériques (mêmes composantes que l’ancienne TVS);

– les véhicules lourds de transports de marchandises, soumis à la taxe annuelle à l’essieu.

| Les entreprises doivent déclarer et payer en janvier 2025, les taxes concernant la période courant du 1er janvier au 31 décembre 2024 |

Nous abordons ici exclusivement la taxe sur les véhicules de tourisme (ex-TVS) que la loi de finances pour 2024 durcit pour les années 2024/2025/2026 afin d’inciter les entreprises utilisant des véhicules de tourisme, à verdir leur flotte.

Nouveautés applicables au 01/01/2025 issues de la loi de finances pour 2024 :

-

Abaissement du seuil de déclenchement de la taxe annuelle sur les émissions de CO2 à 10 g/km pour 2025 (contre 15 g en 2024).

- À compter du 1er janvier 2025, un abattement est appliqué lorsque la source d’énergie du véhicule comprend le superéthanol E85 (abattement selon le cas de 40 % des émissions de CO2, sauf lorsque ces émissions excèdent 250 g/km, ou de 2 chevaux administratifs pour la puissance administrative, sauf lorsque cette dernière excède 12 chevaux administratifs). Les exonérations dont bénéficiaient les véhicules hybrides ou assimilés sont supprimées à partir de cette date.

- Les véhicules de la catégorie N1 (= transport de marchandises) qui, compte tenu de leur carrosserie, de leurs équipements et de leurs autres caractéristiques techniques, sont susceptibles de recevoir les mêmes usages que les véhicules de tourisme sont soumis à la taxe.

Ces nouveautés sont précisées dans la présentation ci-dessous.

Qui est concerné par la Taxe sur les véhicules de tourisme ?

C’est l’utilisation du véhicule de tourisme en France pour les besoins de la réalisation d’activités économiques qui génère le paiement de la taxe (article L. 421-2 du CIBS).

♦ Véhicule de tourisme:

1° Parmi les véhicules de la catégorie M1 (= VP):

a) Ceux qui ne sont pas des véhicules à usage spécial ;

b) Ceux qui sont accessibles en fauteuil roulant ;

2° Parmi les véhicules de la catégorie N1 (= transport de marchandises):

– les véhicules déterminés qui, compte tenu de leur carrosserie, de leurs équipements et de leurs autres caractéristiques techniques, sont susceptibles de recevoir les mêmes usages que les véhicules mentionnés au 1°. En sont cependant exclus les véhicules exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables.

La définition de ces véhicules a été précisé par décret publié le 28 juin 2024 puis par un second décret publié le 5 décembre 2024 applicable à compter du 1er janvier 2025 (art. D. 421-1 et D. 421-2 du code des impositions sur les biens et services):

Les véhicules de tourisme de catégorie N1 mentionnés ci-dessus (se voyant appliquer la taxe sur les véhicules de tourisme à compter du 1er janvier 2025) sont :

- Ceux dont la carrosserie est « Camion pick-up » et qui comportent au moins cinq places assises ;

- Ceux dont la carrosserie est « Camionnette » et qui comportent, ou sont susceptibles de comporter après une manipulation aisée, au moins trois rangs de places assises.

- A partir du 01/01/2026 : Ceux dont la carrosserie est “ Camion ”, qui sont classés hors route et comprennent au moins cinq places assises (il s’agit des véhicules N1-G BA) – Décret 2025-749 du 01/08/2025

Les véhicules N1 exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables sont toujours exonérés de TVS, malus écologique et malus au poids.

♦L’activité économique : toutes les activités indépendantes de producteur, de commerçant ou de prestataire de services, y compris les activités extractives et agricoles et celles des professions libérales ou assimilées.

Les véhicules sont utilisés en France pour les besoins de la réalisation d’activités économiques lorsque l’une des conditions suivantes est remplie (CGI art. 1010 bis, II nouveau) :

– ils sont immatriculés en France, ou temporairement autorisés à la circulation en France, et détenus par une entreprise ou font l’objet d’une formule locative de longue durée au bénéfice d’une entreprise ;

– ils circulent sur les voies ouvertes à la circulation publique du territoire national et une entreprise prend à sa charge, totalement ou partiellement, les frais engagés par une personne physique pour son acquisition ou son utilisation, quelle que soit la forme de cette prise en charge ;

-dans les cas autres que ceux mentionnés ci-dessus, ils circulent sur les voies ouvertes à la circulation publique du territoire national pour les besoins de la réalisation d’une activité économique.

Par exception, le véhicule immobilisé ou mis en fourrière à la demande des pouvoirs publics n’est pas considéré comme étant affecté à des fins économiques.

De même, est considéré ne pas être affecté à des fins économiques le véhicule qui répond aux conditions cumulatives suivantes :

1° Il est autorisé à circuler pour les seuls besoins de la construction, de la commercialisation, de la réparation ou du contrôle technique automobiles ; la notice n° 2857-FC-NOT-SD précise que ce sont les véhicules portant la mention « véhicule de démonstration » ou faisant l’objet d’un certificat « W garage »

2° Il ne réalise effectivement aucune opération de transport autre que celles strictement nécessaires pour les besoins ci-dessus.

Le redevable de la taxe est:

-le propriétaire, ou

-le preneur, lorsque le véhicule fait l’objet d’une location longue durée, ou

-pour les véhicules de tourisme, la personne qui dispose du véhicule autrement que dans le cadre d’une formule locative de longue durée, sauf dans le cas ci-après ;

-l’entreprise prenant à sa charge, totalement ou partiellement, les frais engagés par une personne physique pour l’acquisition ou l’utilisation du véhicule, quelle que soit la forme de cette prise en charge.

Montant des taxes

Désormais, le montant des taxes est calculé en appliquant un tarif tenant compte de la proportion d’affectation annuelle du véhicule à des fins économiques.

Règle de calcul

Article L. 421-107 et suivants du codes des impositions sur les biens et services

Contrairement à la TVS qui était calculée par trimestre civil en fonction du nombre de véhicules possédés ou utilisés au 1er jour de chaque trimestre, ou pris en location pour plus de 30 jours au cours du trimestre, les montants des deux nouvelles taxes remplaçant la TVS sont calculées en fonction du nombre exact de jours d’utilisation.

Ainsi, le montant de la taxe est égal, pour chaque véhicule, chaque entreprise affectataire et chaque année civile, au produit des facteurs suivants :

1° Le quotient entre, au numérateur, la durée de l’affectation du véhicule en France à des fins économiques, en jours, et, au dénominateur, le nombre de jours de l’année civile ;

2° Le tarif annuel, selon le type de véhicule

Les véhicules de tourisme affectés à des fins économiques sont soumis à deux taxes annuelles: la taxe annuelle sur les émissions de CO2 et la taxe annuelle sur les émissions de polluants atmosphériques.

Tarifs 2025 de la taxe annuelle sur les émissions de CO2 des véhicules de tourisme

Le barème du tarif annuel sur les émissions de CO2 dépend selon que le véhicule est homologué en WLTP, en NEDC ou est importé hors Europe. Pour chacune de ces catégories, le tarif est égal à la somme des produits de chaque fraction par le tarif marginal associé.

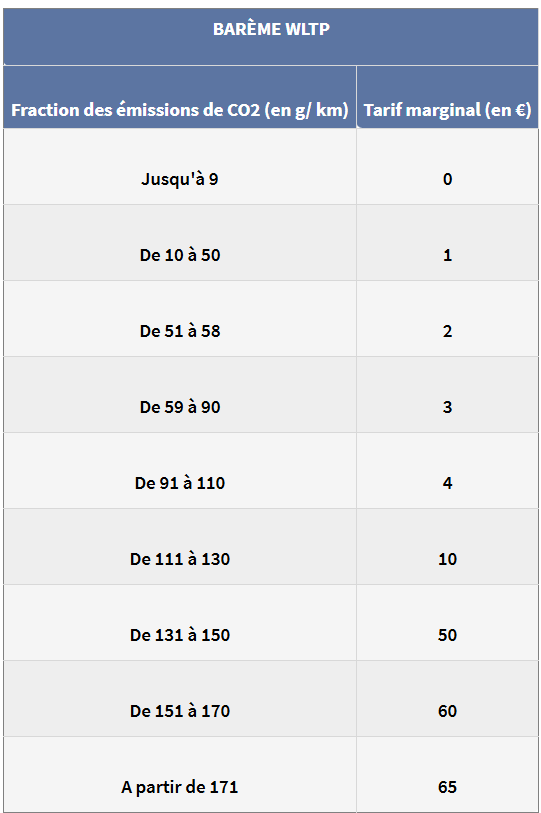

- Pour les véhicules de tourisme pour lesquels la méthode de détermination des émissions de CO2 est la méthode WLTP, le barème ci-dessous associant un tarif marginal à chaque fraction de la masse des émissions de dioxyde de carbone (1ere immatriculation à compter du 1er mars 2020) :

Les montants de chaque tranche s’additionnent (comme pour l’impôt sur le revenu).

La loi de finances pour 2024 a fixé le barème WLTP pour les années suivantes (fort durcissement afin d’inciter les entreprises à verdir leur parc) : barème 2026 / barème 2027

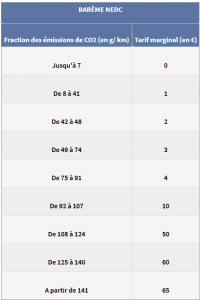

- Pour les autres véhicules, lorsqu’ils ont fait l’objet d’une réception européenne, ont été immatriculés pour la première fois à compter du 1er juin 2004 et n’étaient pas affectés à des fins économiques sur le territoire de taxation par l’entreprise affectataire avant le 1er janvier 2006, le barème NEDC associant un tarif marginal à chaque fraction de la masse des émissions de dioxyde de carbone :

Les montants de chaque tranche s’additionnent (comme pour l’impôt sur le revenu).

La loi de finances pour 2024 a fixé le barème NEDC pour les années suivantes (fort durcissement afin d’inciter les entreprises à verdir leur parc) : barème 2026 / barème 2027

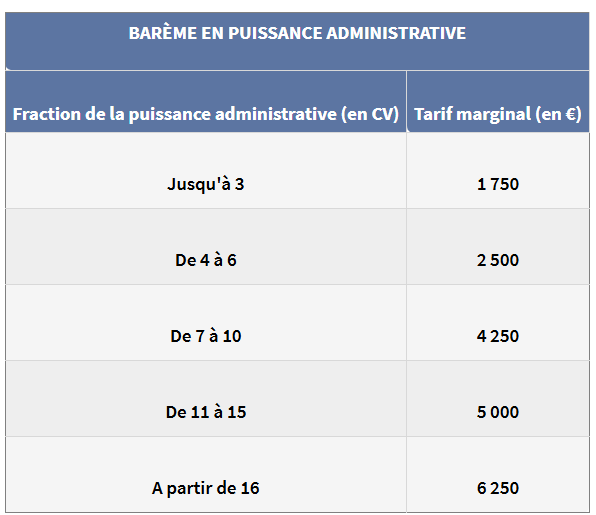

- Enfin, pour les véhicules n’entrant pas dans les 2 catégories ci-dessus, le tarif annuel est calculé en fonction de la puissance administrative associant un tarif marginal à chaque fraction de la puissance administrative :

Les montants de chaque tranche s’additionnent (comme pour l’impôt sur le revenu).

La loi de finances pour 2024 a fixé le barème puissance administrative pour les années suivantes (fort durcissement afin d’inciter les entreprises à verdir leur parc) : barème 2026 / barème 2027

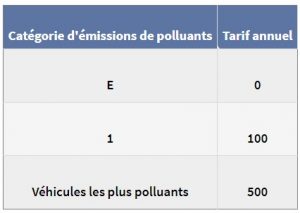

Tarif 2025 de la taxe annuelle sur les émissions de polluants atmosphériques

Le tarif annuel de la taxe sur les émissions de polluants atmosphériques est déterminé fonction de l’appartenance du véhicule à l’une des trois catégories d’émission de polluant:

- catégorie E, regroupant les véhicules dont la source d’énergie est exclusivement l’électricité, l’hydrogène ou une combinaison des deux

- catégorie 1, regroupant les véhicules qui sont alimentés par un moteur thermique à allumage commandé et qui respectent les valeurs limites d’émissions Euro 5 ou Euro 6 ;

- catégorie des véhicules les plus polluants, regroupant les véhicules ne relevant ni du ❶, ni du ❷.

Le tarif annuel, en fonction de la catégorie d’émissions de polluants, est le suivant (en euros) :

A noter que ce tarif applicable au 1er janvier 2025 est le même que celui de 2024.

Véhicules dont les frais sont pris en charge par des entreprises : coefficient pondérateur et abattement de 15 000 €

Il existe des règles particulières de calcul pour les véhicules dont les frais sont pris en charge par des entreprises. Il s’agit des véhicules détenus par des personnes physiques (salariés ou dirigeants) et affectés à des fins économiques par une entreprise.

La taxe résultant de l’application de l’un ou de l’autre tarif fait l’objet :

- d’un coefficient pondérateur en fonction de la distance parcourue par le véhicule pour les déplacements professionnels (CIBS art. L. 421-110). Lorsqu’une même personne physique recourt successivement à plusieurs véhicules au cours d’une même année civile, ce pourcentage est déterminé, pour chacun de ces véhicules, à partir de la somme des distances relatives à tous ces véhicules ;

- d’un abattement de 15 000 €

Taxe sur les véhicules de tourisme – Coefficient pondérateur

Quels sont les véhicules exonérés ?

Exonérations communes aux taxes sur les véhicules de tourisme

Sont exonérés des 2 taxes annuelles sur les véhicules de tourisme :

-les véhicules accessibles en fauteuil roulant

-les véhicules affectés aux besoins des opérations exonérées de TVA des associations, syndicats, etc. dont la gestion est désintéressée

-les véhicules affectés à des fins économiques par une personne physique exerçant son activité professionnelle en nom propre

–les véhicules exclusivement affectés soit à la location, soit à la mise à disposition temporaire de clients en remplacement de leur véhicule immobilisé

-les véhicules pris en location de courte durée (1 mois maximum)

-les véhicules affectés à certaines activités économiques : activité agricole, transport public de personnes, enseignement de la conduite (auto-écoles) ou du pilotage (écoles de pilotage), compétitions sportives.

-les pick-up exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables, sur la base d’une attestation sur l’honneur certifiant que les conditions sont remplies. Les pick-up autres que ceux affectés aux remontées mécaniques sont donc taxables.

Exonération propre à la taxe sur les émissions de CO 2

-Sont exonérés les véhicules électriques, hydrogène ou combinaison des deux (Attention nouveauté LF 2024 : exonération désormais applicable uniquement à la taxe sur les émissions de Co2 ; la taxe sur les émissions de polluants atmosphériques ne bénéficie plus de cette exonération à partir de 2024).

– Attention à compter du 1er janvier 2025, les véhicules dont la source d’énergie comprend le superéthanol E85 ne seront plus exonérés de cette taxe mais bénéficieront d’un abattement sous les conditions suivantes :

- 40 % des émissions de dioxyde de carbone, sauf lorsque ces émissions excèdent 250 grammes par kilomètre ;

ou - 2 chevaux administratifs pour la puissance administrative, sauf lorsque cette dernière excède 12 chevaux administratifs.

Déclaration et paiement des taxes

Les entreprises doivent tenir, pour chacune des taxes dont elle sont redevables, un état récapitulatif annuel des véhicules qu’elles affectent à leur activité et qui sont dans le champ de la taxe.

Cet état fait apparaître, pour chaque véhicule, les paramètres techniques intervenant dans la détermination du tarif, la date de première immatriculation et la date de première immatriculation en France, les conditions de l’affectation, ainsi que les périodes d’affectation.

Les véhicules exonérés sont présentés distinctement par motif d’exonération. L’état récapitulatif est à jour au plus tard à la date de la déclaration. Il est tenu à la disposition de l’administration et lui est communiqué à sa première demande.

Pour cela, l’administration fiscal met à la disposition des entreprises des modèles de fiches d’aide au calcul, qui peuvent servir d’état annuel récapitulatif :

- Formulaire n° 2857-FC-SD (Fiche d’aide au calcul de la taxe sur les émissions de dioxyde de carbone des véhicules de tourisme)

- Formulaire n° 2858-FC (Fiche d’aide au calcul de la taxe sur l’ancienneté des véhicules de tourisme)

La déclaration et le paiement se font exclusivement par voie électronique sur le site des impôts.

Les formalités déclaratives et le paiement de la taxe annuelle sur les émissions de CO₂ et de la taxe sur les émissions de polluants atmosphériques dépendent du régime d’imposition de l’entreprise en matière de TVA :

- Les redevables soumis au régime réel normal d’imposition ou les non redevables de la TVA doivent déclarer les taxes sur le formulaire n°3310 A, annexe à la déclaration de la TVA. Cette annexe est à déposer au cours du mois de janvier suivant la période d’imposition (janvier 2025 pour les véhicules utilisés du 1er janvier au 31 décembre 2024).

- Les redevables relevant du régime simplifié d’imposition en matière de TVA doivent déclarer les taxes sur le formulaire n°3517 qui doit être déposé au titre de l’exercice durant lequel la taxe est devenue exigible. Ce formulaire doit donc être déposé dans les 3 mois de la clôture de l’exercice si celui-ci ne se clôture pas au 31 décembre ou le 3 mai dans les autres cas.