Depuis le 1er janvier 2018[1], les assujettis à la TVA qui enregistrent les règlements de leurs clients particuliers au moyen d’un logiciel ou système de caisse, doivent utiliser un logiciel conforme répondant à des conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des données.

ENTREPRISES CONCERNEES

L’obligation concerne tous les assujettis à la TVA, personnes physiques ou morales, qui enregistrent eux-mêmes les règlements de leurs clients au moyen d’un logiciel de comptabilité ou de gestion ou un système de caisse.

La loi a cependant exclu les assujettis à la TVA qui :

– réalisent exclusivement des opérations commerciales avec d’autres professionnels (en B to B)[2] ;

– réalisent exclusivement des opérations exonérées de TVA ;

– bénéficient de la franchise en base de TVA ;

– bénéficient du régime du remboursement forfaitaire de TVA agricole.

La loi ne créé par l’obligation de s’équiper d’un logiciel ou système de caisse. Les assujettis qui n’utilisent pas de logiciel ou de système de caisse (ex : utilisation d’une caisse autonome sans fonction « enregistrement », ou bien utilisation de facturier papier, d’un tableur ou d’un traitement de texte) ne sont pas tenus de recourir à un logiciel certifié. Autrement dit, les professionnels utilisant exclusivement un facturier papier n’ont aucune obligation d’abandonner ce mode de fonctionnement pour s’équiper d’un logiciel ou système de caisse.

En cas de contrôle, ils devront toutefois être en mesure de prouver qu’ils n’enregistrent pas les règlements de leurs clients au moyen d’un tel logiciel, par exemple en présentant un extrait de leur comptabilité tenue sur papier.

LOGICIELS OU SYSTEMES DE CAISSE CONCERNES

Définition d’un logiciel de caisse : système informatique doté d’une fonctionnalité de caisse, laquelle consiste à mémoriser et à enregistrer extra-comptablement des paiements reçus en contrepartie d’une vente de marchandises ou de prestations de services c’est-à-dire que le paiement enregistré ne génère pas concomitamment, automatiquement et obligatoirement la passation d’une écriture comptable.

Ainsi, les logiciels, quelle que soit leur qualification (de caisse, comptable ou de gestion), qui disposent d’une fonctionnalité de caisse doivent satisfaire aux conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des données en vue du contrôle de l’administration fiscale.

Dans le cas de logiciels multifonctions (comptabilité/gestion/caisse), seule la fonctionnalité de caisse enregistreuse / encaissement, et non l’ensemble du logiciel, doit être certifiée.

Cas des logiciels libres : Un logiciel libre est un logiciel dont les utilisateurs ont un libre usage, une libre étude, une libre modification et une libre distribution. Un logiciel propriétaire, au contraire, ne permet ni légalement

ni techniquement d’exercer ces quatre libertés, qui permettent aux utilisateurs d’adapter le logiciel à leurs besoins spécifiques.

- Les logiciels ou systèmes de caisse dits « libres » ou développés en interne sont également concernés par cette obligation. Les modifications que les utilisateurs peuvent apporter à un logiciel libre ou développé en interne ne doivent avoir ni pour objet ni pour effet d’altérer le respect des conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des fonctionnalités de caisse.

Quelles sont les données enregistrées concernées ?

Sont concernées toutes les données de règlement liées à la réalisation d’une transaction, qu’il s’agisse d’une opération de vente d’un bien ou d’une prestation de services et qui peut conduire à l’émission, qu’elle soit antérieure, simultanée ou consécutive au règlement, d’un justificatif (note, ticket, facture etc.) ainsi que de toutes les données liées à la réception (immédiate ou attendue) du paiement en contrepartie.

Les conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des données du logiciel ou du système de caisse doivent permettre à l’administration fiscale de contrôler les données enregistrées. Le logiciel ou le système doit donc prévoir un accès de l’administration fiscale à l’ensemble des données enregistrées.

ORGANISMES ACCREDITES POUR LA CONFORMITE

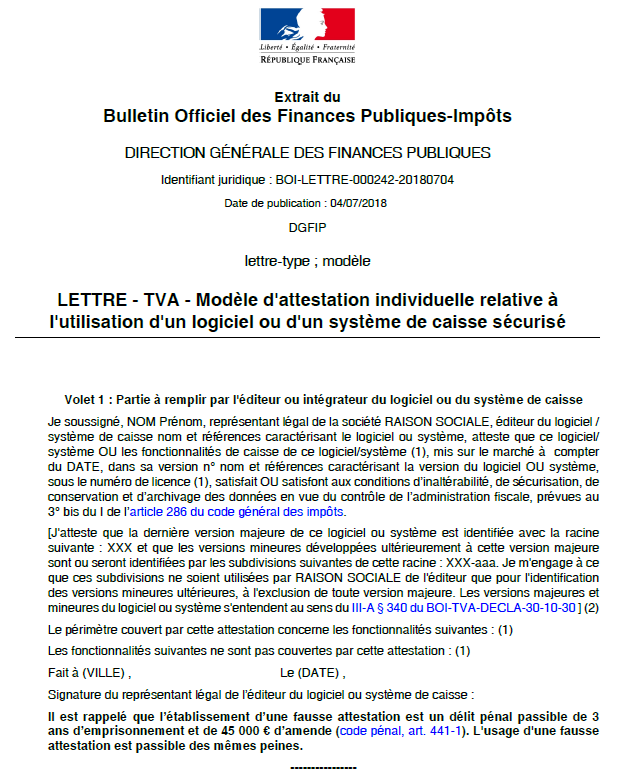

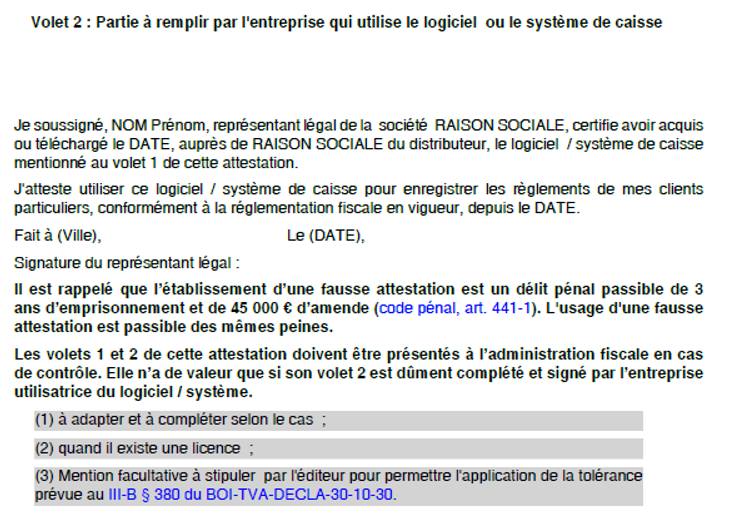

Le respect des conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des données doit être justifié par un certificat ou une attestation individuelle.

En effet, les entreprises doivent être en mesure de remettre à l’administration lors d’un contrôle inopiné une preuve de la conformité du logiciel pour chaque système utilisé. Celle-ci prend la forme :

– soit d’une attestation individuelle de l’éditeur selon laquelle le logiciel est sécurisé ; elle doit être conforme au modèle fixé par l’administration fiscale et que vous retrouvez en annexe 2 de cette note.

– soit d’un certificat délivré par un organisme tiers accrédité. Actuellement, deux organismes sont habilités : AFNOR certification et le Laboratoire National de Métrologie et d’Essais (LNE) ;

Il s’agit d’un mode de preuve alternatif : un seul de ces deux documents (certificat ou attestation individuelle) suffit. A noter que l’administration fiscale elle-même n’est pas un organisme accrédité qui délivre les certificats.

Qu’il s’agisse du certificat ou de l’attestation individuelle, c’est l’éditeur[3] du logiciel ou système de caisse qui fait produire le certificat demandé à un organisme certificateur accrédité ou qui produit le document (attestation individuelle). Ce n’est pas le professionnel utilisateur qui demande la certification du logiciel ou système de caisse qu’il détient à l’autorité certifiante.

En pratique, l’éditeur remet ce document (certificat ou attestation individuelle) à l’entreprise lors de l’achat du logiciel ou système. A défaut (notamment lorsque le logiciel ou système a été acquis avant l’adoption de cette disposition), l’entreprise peut demander à l’éditeur qu’il lui remette un certificat si le logiciel ou système a été certifié ou une attestation individuelle pour le logiciel ou système en cause.

Si l’entreprise n’est pas en mesure de justifier que son logiciel ou son système satisfait aux conditions, elle s’expose à une amende de 7500 € par logiciel ou système de caisse[4]

SUIS-JE OBLIGE D’AVOIR UN LOGICIEL DE CAISSE SECURISE ?

Vous hésitez encore et ne savez pas si vous êtes ou non concerné par cette obligation ? Rendez-vous sur le site impot.gouv.fr, qui vous guide pas-à-pas au travers d’une infographie très simple sous forme de questions-réponses: https://www.impots.gouv.fr/portail/suis-je-oblige-davoir-un-logiciel-de-caisse-securise

Le Ministère de l’Action et des Comptes Publics a également mis en ligne une foire aux questions que vous pouvez consulter sous le lien suivant :

https://www.economie.gouv.fr/files/files/directions_services/dgfip/controle_fiscal/actualites_reponses/logiciels_de_caisse.pdf

Conseil FNA

Ne cédez pas aux sollicitations commerciales vous proposant l’achat de logiciel de facturation « certifié » en remplacement de votre logiciel : rapprochez-vous de votre éditeur de logiciel et demandez-lui une attestation.

Vous retrouverez en annexe 1 de cette note une sélection de questions / réponses.

ANNEXE 1

Foire aux questions relative à l’obligation d’utiliser des logiciels de caisse sécurisés

Ministère de l’Action et des Comptes Publics – Extraits

Qu’est-ce qu’un logiciel ou système de caisse ?

Un logiciel ou un système de caisse est un système informatisé dans lequel un assujetti enregistre les livraisons de biens et les prestations de services ne donnant pas lieu à facturation. Autrement dit, un logiciel ou un système de caisse est un système informatisé dans lequel un assujetti enregistre les opérations effectuées avec ses clients non assujettis. Ainsi, les logiciels ou systèmes de caisse dans lesquels sont enregistrées les opérations effectuées avec des clients assujettis à la TVA (clients professionnels) ne relèvent pas du champ d’application du dispositif.

En revanche, ceux dans lesquels sont enregistrées les opérations effectuées avec des clients qui ne sont pas assujettis à la TVA (clients particuliers) relèvent du champ d’application du dispositif.

De la même façon, ceux dans lesquels sont enregistrées à la fois les opérations effectuées avec des clients assujettis à la TVA (clients professionnels) et des non assujettis (clients particuliers) relèvent du champ d’application du dispositif. Il convient de ne pas tenir compte de la qualification du logiciel (de caisse, comptable ou de gestion) en question, mais de retenir sa fonctionnalité de caisse. Ainsi, un logiciel de gestion qui permet l’enregistrement des opérations de ventes ou de prestations de services qui concernent les non assujettis à la TVA (clients particuliers) doit être considéré comme un logiciel ou un système de caisse visé par le dispositif.

Tous les logiciels de gestion commerciale incluant une fonctionnalité de caisse enregistreuse/d’encaissement sont-ils toujours à certifier par leurs éditeurs pour le 1er janvier 2018 ?

Depuis le 15 juin 2017, seuls les logiciels et systèmes de caisse sont concernés par la mesure, principaux vecteurs des fraudes constatées à la TVA. Concernant les logiciels multifonctions (comptabilité/gestion/caisse), seules les fonctions caisse enregistreuse/encaissement, et non l’ensemble du logiciel, devront être certifiées.

Le dispositif est-il limité aux opérations réalisées avec des clients personnes physiques ?

Un logiciel ou un système de caisse est un système informatisé dans lequel un assujetti enregistre les livraisons de biens et les prestations de services ne donnant pas lieu à facturation. En conséquence, les opérations B to B sont exclues du champ du dispositif, les relations entre professionnels faisant obligatoirement l’objet d’une facturation

Les sociétés relevant du e-commerce entrent-elles dans le champ d’application de l’obligation de détention d’un logiciel non permissif en application de la mesure de certification des logiciels de caisse ?

Le dispositif vise, sauf exception, tout assujetti à la TVA en France qui enregistre les règlements de ses clients au moyen d’un logiciel ou système de caisse.

Les sociétés relevant du e-commerce soumises à facturation du fait que leurs clients sont assujettis à la TVA (clients professionnels) ne relèvent pas du champ d’application du dispositif.

Les sociétés relevant du e-commerce non soumises à facturation du fait que leurs clients ne sont pas assujettis à la TVA (clients particuliers) relèvent du champ d’application du dispositif.

Les sociétés relevant du e-commerce s’adressant à la fois aux clients assujettis à la TVA (clients professionnels) et aux non assujettis (clients particuliers) relèvent du champ d’application du dispositif.

Existe-t-il une obligation d’acquérir un logiciel de caisse sécurisé pour tous les assujettis à la TVA ?

Le dispositif prévoit l’obligation, à compter du 1er janvier 2018 pour les assujettis à la TVA qui enregistrent les règlements de leurs clients non assujettis au moyen de tout logiciel ou système de caisse, d’utiliser un logiciel conforme satisfaisant à des conditions d’inaltérabilité, de sécurisation, de conservation et d’archivage des données en vue du contrôle de l’administration fiscale.

Ces nouvelles dispositions ne créent pas d’obligation de s’équiper d’un logiciel ou système de caisse. Le choix de l’utilisation d’un tel logiciel appartient à chaque assujetti.

Cependant si l’assujetti décide d’avoir recours à un logiciel disposant de fonctionnalités de caisse pour enregistrer les règlements de ses clients, il entre dans le champ d’application de cette obligation. Ainsi dès le 1er janvier 2018 il devra utiliser un logiciel conforme aux quatre conditions précitées.

Un assujetti à la TVA peut-il continuer à enregistrer les règlements de ses clients à la fois au moyen d’un logiciel de caisse mais aussi d’un facturier papier ?

L’assujetti est libre d’utiliser deux modes d’enregistrement des règlements de ses clients, l’un informatisé et l’autre papier. Cependant, dès que l’assujetti a recours à un logiciel disposant de fonctionnalités de caisse, il entre dans le champ d’application de l’obligation de détenir un logiciel de caisse sécurisé. Il devra alors présenter le certificat délivré par un organisme accrédité ou l’attestation individuelle de l’éditeur pour le logiciel de caisse utilisé.

Logiciels antérieurement commercialisés: à partir de quelle date la certification est-elle exigée ?

Tout logiciel en cours d’utilisation au 1er janvier 2018 entre dans le champ d’application de l’obligation de conformité.

Que faire si mon éditeur de logiciel ne m’a pas encore envoyé d’attestation ?

La loi n’impose pas aux éditeurs cette délivrance spontanée.

Si l’éditeur n’adresse pas d’attestation à l’utilisateur, il appartient à ce dernier de la lui réclamer.

Des consignes seront données aux agents de l’administration fiscale pour prendre en compte les circonstances particulières si l’assujetti apporte la preuve des diligences qu’il a faites pour obtenir cette attestation.

Comment doit être traité le cas des structures de commerces associés et franchisés ?

La franchise est un accord commercial et juridique par lequel une entreprise appelée «franchiseur» s’engage à fournir à une seconde entreprise, dite «franchisée», une marque, un savoir-faire et une assistance permanente en contrepartie d’une rémunération.

Toutefois, les commerces franchisés sont des entreprises avec une personnalité juridique propre. Dans ces conditions, chaque franchise doit présenter un certificat ou une attestation pour le logiciel ou système de caisse qu’elle utilise.

Retrouvez l’intégralité de la foire aux questions sous le lien suivant :

ANNEXE 2

[1] Article 286 – 3° bis du code général des impôts; BOI-TVA-DECLA-30-10-30-20180704 dans lequel vous retrouverez l’intégralité des dispositions

[2] Attention : les assujettis qui réalisent à la fois des opérations avec des clients assujettis à la TVA (clients professionnels) et des non assujettis (clients particuliers) relèvent du champ d’application du dispositif.

[3] On entend par « éditeur » du logiciel ou du système de caisse la personne qui détient le code source du logiciel ou système et qui a la maîtrise de la modification des paramètres de ce produit.

[4] Article 1770 duodecies du code général des impôts