Comme tous les ans, les nouvelles dispositions concernant le malus automobile sont prévues par la loi de finances.

Après des semaines de débats et d’incertitude, la loi de finances pour 2025 a publiée au Journal Officiel du 15/02/2025 : Loi n° 2025-127 du 14 février 2025 de finances pour 2025.

A noter que dans sa décision n° 2025-874 du 13/02/2025, le Conseil Constitutionnel a déclaré conformes à la Constitution les dispositions relatives au malus automobile.

Nous vous en présentons le détail concernant la taxe sur les véhicules polluants (malus CO2), la taxe sur la masse en ordre de marche (malus au poids), ainsi que les nouvelles conditions de la réfaction pour les véhicules importés et immatriculés pour la 1ere fois en France (attention, certaines dispositions sont applicables de manière différée en 2026 ou 2027, nous vous les signalons dans la note ci-dessous).

La loi de finances pour 2025 est applicable à partir du 1er mars 2025 et reste applicable jusqu’à la parution de la loi de finances pour 2026 (actuellement en discussion au Parlement).

********************************

Synthèse des nouveautés applicables à partir du 1er mars 2025 :

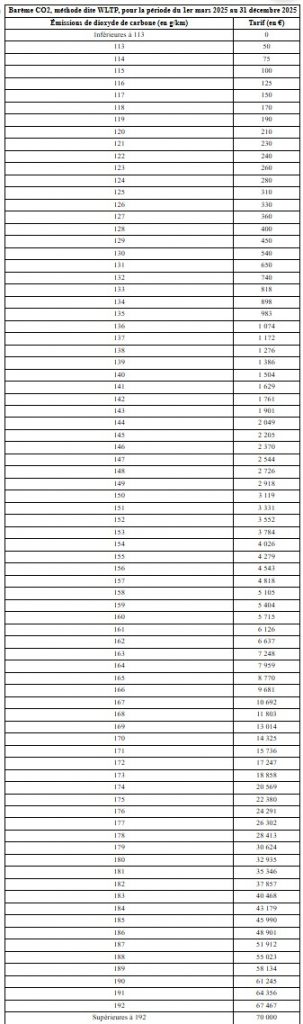

- Le malus écologique (WLTP) commence à partir de 113 g de CO2 (= 50 €) contre 118 g en 2024/2025

〈 barème à venir en 2026 : à partir de 108 g 〉

〈 barème à venir en 2027 : à partir de 103 g 〉

- Le plafond du malus atteint 70 000 € (contre 60 000 € en 2024-2025)

〈 plafond à venir en 2026 : 80 000 € 〉

〈 plafond à venir en 2027 : 90 000 € 〉

- L’abattement du malus écologique pour les véhicules de plus de 8 places détenus par une personne morale passe à 85 g/km pour les émissions de CO2 (contre 80 g en 2024-2025)

〈 abattement à venir en 2026 : 90 g/km 〉

〈 abattement à venir en 2027 : 95 g/km ou 5 chevaux administratifs pour la puissance administrative, au lieu de 4 cv〉

- Pas de changement concernant le déclenchement du « malus au poids » qui est maintenu partir d’1,6 tonnes

〈 barème à venir en 2026 : à partir de 1,5 tonnes 〉

〈 abattement à venir en 2026 : 600 kg pour les véhicules de plus de 8 places détenus par les personnes morales au lieu de 500 kg en 2025 〉

〈 abattement à venir au 01/07/2026 : 600 kg pour les véhicules électriques 〉

〈 abattement à venir au 01/01/2027 : 100 kg pour les véhicules électriques

dont la puissance max du moteur électrique est ≥ 30 kwatt 〉

〈Exonération à venir au 01/07/2026 pour les véhicules dont la source d’énergie est exclusivement l’hydrogène, ou une combinaison hydrogène/électricité ou les véhicules à faible empreinte carbone 〉

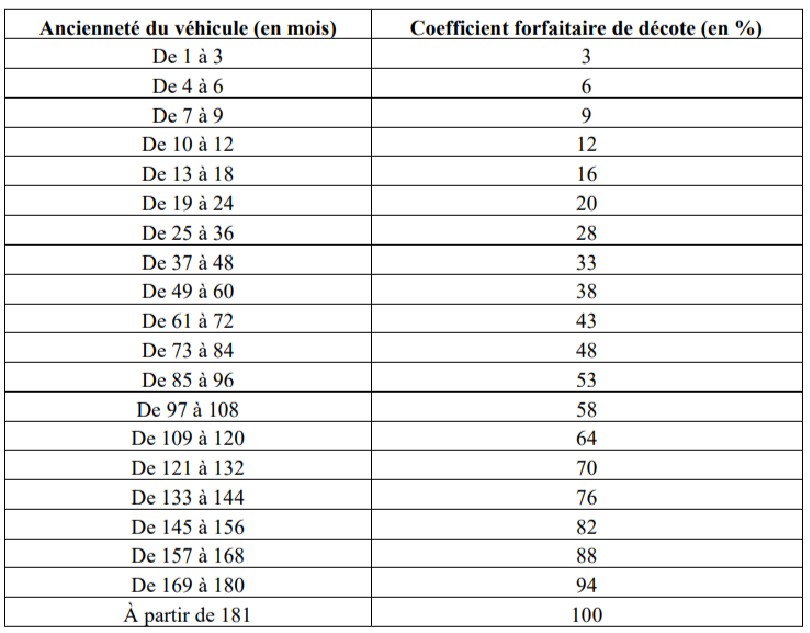

- La réfaction applicable au malus CO2 et au malus au poids de 10 % par année d’ancienneté du véhicule, pour la 1ere immatriculation en France d’un véhicule importé et/ou transformé, est remplacée par un coefficient forfaitaire de décote qui varie en fonction de l’ancienneté du véhicule. Voir tableau plus bas. Vous trouverez également dans la rubrique « documents complémentaires » l’exposé des motifs concernant ce nouveau calcul de la réfaction.

〈 A partir du 01/01/2027, ce coefficient forfaitaire de décote sera calculé non plus sur la seule ancienneté du véhicule mais sur la somme entre le coefficient d’ancienneté et un coefficient d’usage du véhicule〉

Nouveauté depuis le 1er janvier 2025 :

Les véhicules hybrides rechargeables disposant de plus de 50 km d’autonomie en mode 100 % électrique ne bénéficient plus de l’exonération du malus au poids mais uniquement d’un abattement de 200 kg dans la limite de 15 % de leur masse (dispositif voté dans la Loi de finances 2024).

| Attention, tous les véhicules de tourisme M1 (y compris les pick up 5 places et les véhicules transformés en véhicules de tourisme) sont assujettis au malus CO2 et malus au poids ainsi qu’à la taxe sur l’affectation des véhicules de tourisme (ex-TVS). Les véhicules dont la carrosserie est camionnette ne sont pas concernés, sauf dans le cas ci-dessous.

La loi de finance pour 2024 prévoit que certains véhicules de catégorie N1 peuvent être concernés (par le malus écologique et malus au poids ainsi que par la taxe sur l’affectation des véhicules de tourisme – ex-TVS), s’ils répondent aux mêmes usages qu’un véhicule de tourisme. La définition de ces véhicules a été précisé par un premier décret publié le 28 juin 2024 puis un second décret publié le 5 décembre 2024 applicable à partir du 1er janvier 2025 : Les véhicules de tourisme de catégorie N1 mentionnés ci-dessus (se voyant appliquer un malus CO2 et poids à compter du 1er janvier 2025) sont :

Les véhicules N1 exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables sont toujours exonérés de malus (écologique et poids). 〈 A partir du 01/01/2026 : Exemption du Malus Co2 et du Malus au poids pour les véhicules de tourisme dont la carrosserie est « camionnette » ⇒ art. L. 421-30-1 du CIBS〉 |

L’ensemble de ces dispositions est développé dans la note ci-dessous

******************************

- Pour rappel, le coût total du certificat d’immatriculation comprend plusieurs taxes :

- Pour tous les véhicules : une taxe fixe (Y4)

- Pour tous les véhicules à moteur : une taxe régionale (Y1)

A retenir : à partir du 1er mai 2025, suite à la création de l’article L.421-49 du code des impositions des biens et services par la loi de finances 2025, une décision du conseil régional peut exonérer les véhicules propres (fonctionnant exclusivement à l’électricité ou à l’hydrogène) de la taxe régionale. Conséquence pratique : la majeure partie des régions a supprimé l’exonération pour les véhicules dits « propres » à partir du 1er mai, à l’exception de la région des Hauts-de-France qui a confirmé maintenir l’exonération de la taxe régionale sur le certificat d’immatriculation pour les véhicules dits « propres » (fonctionnant exclusivement à l’électricité ou à l’hydrogène). Pour en savoir plus, veuillez cliquer ici.

-

- Pour les véhicules catégories N, M2, et M3 : une taxe sur les véhicules de transport (Y2)

- Pour les véhicules de tourisme « polluants » : Une taxe sur les émissions de dioxyde de carbone (« malus écologique ») et une taxe sur la masse en ordre de marche (« malus au poids ») (Y3)

- En parallèle, l’acquisition d’un véhicule propre peut donner lieu à l’attribution d’un bonus écologique et d’une prime à la conversion.

|

Comment anticiper la modification des taxes dans vos relations avec vos clients ? Il peut arriver que des véhicules commandés début 2025 soient livrés après le 1er mars 2025 ou que l’immatriculation de certains ne soit traitée par l’ANTS qu’après le 1er mars 2025. Ainsi vos clients pourraient être surpris d’une différence de taxes à l’immatriculation entre la simulation datant de l’achat du véhicule et la réelle taxation intervenant après le 1er mars 2025. Pour rappel, le fait générateur des taxes à l’immatriculation est constitué par la délivrance du certificat d’immatriculation (article L.421-33 du CIBS). Pour cette situation, il est possible de prévoir une clause dans les CGV afin que les clients soient parfaitement informés. Cette clause peut aussi être affichée au lieu d’accueil de la clientèle. La clause pourrait être rédigée ainsi : « Le coût définitif du certificat d’immatriculation est soumis à un certain nombre de taxes liées notamment aux émissions de CO2 (taxe malus écologique) et/ou au poids du véhicule (taxe sur la masse en ordre de marche) et prévues par les articles L. 421-29 et suivants du code des impositions sur les biens et services. Le client est informé que ces taxes sont fixées par l’administration et sont modifiées annuellement par des dispositions législatives. Notre établissement vous établira une simulation de taxes au jour de la commande du véhicule, mais cette taxe est définitivement calculée par les services de l’Etat au moment de l’édition du certificat d’immatriculation. De nouvelles dispositions législatives peuvent intervenir entre la commande du véhicule et l’édition du certificat d’immatriculation, notamment en fin d’année. Notre établissement ne peut être tenu pour responsable d’une augmentation des taxes payées à l’Etat lors de l’édition du certificat d’immatriculation, et qui sont à la charge exclusive du titulaire du certificat d’immatriculation ». |

MALUS SUR LA PREMIERE IMMATRICULATION EN FRANCE

1. Le malus sur les émissions polluantes (malus CO2):

Le malus est dû sur le premier certificat d’immatriculation délivré en France dès lors que le véhicule a fait l’objet d’une première immatriculation en France ou à l’étranger à compter du 1er janvier 2008. Il s’applique pour un véhicule particulier polluant acheté ou loué neuf en France, ou acheté à l’étranger et immatriculé pour la 1ère fois en France, ou ayant subi une transformation lui faisant répondre pour la première fois à la définition d’un véhicule de tourisme (voir ci-dessous « véhicule transformé en véhicule de tourisme »).

Qui est redevable du malus ?

- Les propriétaires ou locataires de véhicules de tourisme – catégorie M1 (y compris les pick-up 5 places et les camionnettes d’au moins 3 rangs de places assises) ayant fait l’objet d’une réception communautaire, dont le taux de rejet de CO2 excède 113 grammes par kilomètre.

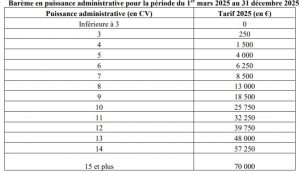

- Les propriétaires ou locataires de véhicules de tourisme – catégorie M1 (y compris les pick-up 5 places et les camionnettes d’au moins 3 rangs de places assises) n’ayant pas fait l’objet d’une réception communautaire, lorsque la puissance fiscale en chevaux-vapeur est supérieure à 3.

.

A noter :

La loi de finance pour 2024 prévoit que certains véhicules de catégorie N1 peuvent être concernés (par le malus écologique et malus au poids ainsi que par la taxe sur l’affectation des véhicules de tourisme – ex-TVS), s’ils répondent aux mêmes usages qu’un véhicule de tourisme. La définition de ces véhicules a été précisé par un premier décret publié le 28 juin 2024 puis un second décret publié le 5 décembre 2024 applicable à partir du 1er janvier 2025 :

Les véhicules de tourisme de catégorie N1 mentionnés ci-dessus (se voyant appliquer un malus CO2 et poids à compter du 1er janvier 2025) sont :

- Ceux dont la carrosserie est « Camion pick-up » et qui comportent au moins cinq places assises ;

- Ceux dont la carrosserie est « Camionnette » et qui comportent, ou sont susceptibles de comporter après une manipulation aisée, au moins trois rangs de places assises.

- A partir du 01/01/2026 : Ceux dont la carrosserie est “ Camion ”, qui sont classés hors route et comprennent au moins cinq places assises (il s’agit des véhicules N1-G BA) – Décret 2025-749 du 01/08/2025

Les véhicules N1 exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables sont toujours exonérés de malus (écologique et poids).

〈 A partir du 01/01/2026 : Exemption du Malus Co2 et du Malus au poids pour les véhicules de tourisme dont la carrosserie est « camionnette » ⇒ art. L. 421-30-1 du CIBS〉

Malus applicable du 1er mars 2025 au 31 décembre 2025

Pour les voitures particulières ayant fait l’objet d’une réception communautaire (taux de CO2 WLTP) :

Les barèmes WLTP pour 2026 et 2027 sont connus :

Consultez le barème applicable à partir du 1er janvier 2026 en cliquant ici : Barème malus 2026

Consultez le barème applicable à partir du 1er janvier 2027 en cliquant ici : Barème malus 2027

Pour les voitures particulières n’ayant pas fait l’objet d’une réception communautaire (CV) :

Il s’agit des véhicules ayant fait l’objet d’une réception nationale ou à titre isolé.

Les barèmes « puissance administrative » pour 2026 et 2027 sont connus :

Consultez le barème applicable à partir du 1er janvier 2026 en cliquant ici : Barème Puissance administrative 2026

Consultez le barème applicable à partir du 1er janvier 2027 en cliquant ici : Barème Puissance administrative 2027

Véhicules introduits en France après immatriculation dans un autre pays :

Pour les véhicules introduits en France après avoir été acquis et immatriculés pour la première fois dans un autre pays à compter du 1er janvier 2008, le taux de la taxe est celui qui aurait été appliqué en France à la date de la première immatriculation si elle y avait été effectuée.

A noter que le propriétaire d’un tel véhicule bénéficie d’une réduction supplémentaire au moment de le faire immatriculer en France :

La réfaction applicable au malus CO2 et au malus au poids de 10 % par année d’ancienneté du véhicule, pour la 1ere immatriculation en France d’un véhicule d’un véhicule importé et/ou transformé, est remplacée à partir du 1er mars 2025 par un coefficient forfaitaire de décote qui varie en fonction de l’ancienneté du véhicule (nouvel article L. 421-7-2 du CIBS). Voir tableau ci-dessous.

Le montant de cette réduction se calcule désormais en fonction de l’ancienneté du véhicule en mois (arrondie à l’unité supérieure), calculée à partir de la date de la première immatriculation hors de France du véhicule concerné, selon le tableau ci-dessous :

Toutefois, le montant de la taxe est nul pour les véhicules dont la 1ere immatriculation (à l’étranger) est antérieure au 1er janvier 2015.

Vous trouverez dans la rubrique « documents complémentaires » l’exposé des motifs concernant ce nouveau calcul de la réfaction.

Pour connaître les grilles de malus de 2008 à 2024, veuillez consulter le document « Evolution des barèmes de malus écologique depuis 2008 » dans « documents complémentaires » ci-dessous.

Barèmes applicables pour les véhicules importés :

| Type de véhicule

(Nature du barème) |

Date de première immatriculation du véhicule | Barème applicable |

| Véhicules relevant du nouveau dispositif d’immatriculation (barème CO2 – WLTP) | A compter du 1er janvier 2021 | Barème WLTP en vigueur à la date de 1ère immatriculation

(-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

| Du 1er mars au 31 décembre 2020 | Barème WLTP 1er mars 2020

(-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

|

| Véhicules réceptionnés UE et ne relevant pas du nouveau dispositif d’immatriculation (barème CO2 – NEDC) | Du 1er janvier au 29 février 2020 | Barème NEDC de Janvier/Février 2020 (-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

| Jusqu’au 31 décembre 2019 | Barème NEDC en vigueur à la date de 1ère immatriculation

(-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

|

| Véhicules non réceptionnés UE et ne relevant pas du nouveau dispositif d’immatriculation (barème en puissant administrative) | À compter du 1er janvier 2021 | Barème en puissance fiscale (CV) en vigueur à la date de 1ère immatriculation (-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

| Jusqu’au 31 décembre 2020 | ||

| Véhicules complétés | A compter du 1er janvier 2024 | Barème WLTP (-10% par année pour immat. jusqu’au 28.02.2025 / décote selon ancienneté au mois à partir du 01.03.2025) |

| Véhicules accessibles en fauteuil roulant et véhicules des catégories M2 et N2 | A compter du 5 juillet 2026 | Barème WLTP |

Concrètement :

- Si le véhicule est homologué sous la norme WLTP et qu’il a été immatriculé pour la première fois à l’étranger après le 31 décembre 2020, son taux de référence est le taux de CO2 WLTP et le barème applicable est le barème WLTP en vigueur au jour de sa première mise en circulation.

- Si le véhicule est homologué sous la norme WLTP et qu’il a été immatriculé pour la première fois à l’étranger entre le 1er mars et le 31 décembre 2020, son taux de référence sera le taux de CO2 WLTP et le barème applicable sera le barème WLTP en vigueur au 1er mars 2020.

- Si le véhicule a été immatriculé pour la première fois à l’étranger avant le 1er mars 2020, (qu’il soit WLTP ou NEDC), son taux de référence sera le taux de CO2 NEDC et le barème applicable sera le barème NEDC en vigueur à sa date de 1ère immatriculation.

| N’hésitez pas à utiliser le simulateur de l’administration vous permettant d’évaluer le montant du malus CO2 selon votre situation :

https://www.service-public.fr/simulateur/calcul/cout-certificat-immatriculation |

Dans quels cas bénéficier d’un abattement ou d’une exonération du malus ?

- Abattement pour les familles nombreuses (art. L. 421-70 du CIBS)

L’abattement concerne les familles ayant au moins 3 enfants à charge (y compris les enfants placés en famille d’accueil), bénéficiaires des allocations familiales, qui acquièrent ou louent un véhicule de 5 places assises et plus. Elle consiste en une réduction de 20g de CO₂/km par enfant à charge, du taux d’émission pris en compte pour le calcul du malus ou d’un cheval administratif par enfant à charge.

Elle ne s’applique qu’à un seul véhicule d’au moins 5 places par foyer. Cette limite est appréciée sur une période de deux ans, sauf dans des situations où le véhicule est devenu inutilisable par suite de l’un des évènements suivants :

-

- Un accident, une catastrophe naturelle ou des intempéries;

- Un vol ou une dégradation commise par un tiers;

- Tout autre cas de force majeure.

Comment obtenir l’abattement ?

La taxe due doit tout d’abord être payée au moment de l’immatriculation du véhicule et le remboursement se fait ensuite sous la forme d’un remboursement par virement bancaire ou postal.

La demande de remboursement doit être faite avant le 31 décembre de la 2e année qui suit l’immatriculation à la trésorerie dont les coordonnées figurent sur l’avis d’imposition. Les documents à joindre sont :

- Le document prouvant que le foyer est composé d’au moins 3 enfants (attestation de la Caf, livret de famille, attestation fiscale ….),

- La demande de remboursement au moyen du formulaire de demande de remboursement de la taxe additionnelle,

- La photocopie du (ou des) dernier(s) avis d’impôt sur le revenu,

- La photocopie du certificat d’immatriculation délivré au nom du demandeur.

- Si le véhicule est acheté avant la période de deux ans du précédent véhicule ayant bénéficier de la même aide, l’acquéreur doit également fournir la déclaration de sinistre (adressé à la compagnie d’assurance) ou tout autre document probant permettant d’attester que le véhicule nouveau est acquis en remplacement d’un véhicule rendu inutilisable.

- Abattement pour les entreprises (art. L. 421-66 CIBS)

L’abattement concerne les personnes morales qui acquièrent ou louent un véhicule d’au moins 8 places assises. Elle consiste en une réduction de 85 g de CO₂/km (au lien de 80 g précédemment) ou de 4 chevaux administratifs.

Pour obtenir cette minoration, il faut immatriculer le véhicule par le biais de l’ANTS.

〈 abattement à venir en 2026 : 90 g/km 〉

〈 abattement à venir en 2027 : 95 g/km ou 5 chevaux administratifs pour la puissance administrative, au lieu de 4 cv〉

- Abattement lorsque la source d’énergie du véhicule comprend le superéthanol E85 (art. L. 421-68 du CIBS)

-

- 40 % des émissions de dioxyde de carbone, sauf lorsque ces émissions excèdent 250 grammes par kilomètre ;

ou

-

- 2 chevaux administratifs pour la puissance administrative, sauf lorsque cette dernière excède 12 chevaux administratifs.

- Exonération pour les véhicules électriques et hydrogène (art. L. 421-67 du CIBS)

Le malus ne s’applique pas sur les véhicules dont la source d’énergie est exclusivement l’électricité, ou l’hydrogène, ou une combinaison des deux.

- Exonération pour les véhicules des domaines skiables

Le malus ne s’applique pas aux véhicules affectés à l’exploitation des remontées mécaniques et des domaines skiables. Les conditions dans lesquelles l’exploitation exclusive est constatée sont déterminées par décret : cliquez ici pour en savoir plus. L’exclusion est applicable sur la base d’une attestation sur l’honneur certifiant que ces conditions sont remplies

- Exonération pour les véhicules accessibles en fauteuil roulant (art. L. 421-65 du CIBS)

Le malus ne s’applique pas à tout véhicule accessible en fauteuil roulant.

- Exonération pour les personnes à mobilité réduite (art. L. 421-69 du CIBS)

Le malus ne s’applique pas sur un véhicule acquis :

- Par une personne titulaire de la carte mobilité inclusion portant la mention invalidité ;

- Ou par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui est titulaire de cette carte.

- Ou par une personne titulaire d’une carte d’invalidité militaire

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. Une photocopie de la carte d’invalidité doit être jointe à la demande de certificat d’immatriculation.

Pour obtenir cette exonération, il faut immatriculer le véhicule par le biais de l’ANTS (Ainsi, le montant de la taxe ne sera pas ajouté aux autres taxes lors du règlement de la carte grise)

- Exonération pour les véhicules des services d’incendie et de secours (art. L. 421-70 du CIBS)

Depuis le 1er janvier 2023, sont désormais exonérés les véhicules hors route exclusivement affectés aux besoins :

– Des services d’incendie et de secours (SDIS) pour la réalisation des missions de protection des personnes, des animaux, des biens et de l’environnement contre les accidents, les sinistres et les catastrophes ;

– Des associations agréées aux opérations de secours (participation aux opérations de secours et à l’encadrement des bénévoles dans le cadre des actions de soutien aux populations, mise en place des dispositifs de sécurité civile dans le cadre de rassemblements de personnes, assurer des actions d’enseignement et de formation en matière de secourisme).

– Des services déconcentrés de l’Etat chargés de la forêt, de l’Office national des forêts, des services des collectivités territoriales et de leurs groupements, des associations syndicales dépendant du code forestier et des réserves communales de sécurité civile mentionnées au code de la sécurité intérieure, pour leurs missions opérationnelles de prévention, de surveillance et de lutte contre les incendies.

Comment immatriculer les véhicules importés dans le SIV ?

Précisions véhicules neufs / véhicules d’occasion :

D’un point de vue fiscal (pour le paiement de la TVA) et plus particulièrement d’un point de vue des échanges intra-communautaires, le Code général des Impôts indique que les véhicules automobiles et plus largement les véhicules terrestres à moteur sont considérés comme neufs lorsque leur livraison est effectuée moins de six mois après la date de première mise en service ou s’ils ont parcouru moins de 6 000 kilomètres.

Mais pour le SIV (système d’immatriculation des véhicules) : si le véhicule est déjà immatriculé à l’étranger, il est d’occasion (même s’il a – de 6 000 kms ou – de 6 mois). Si le véhicule n’est PAS déjà immatriculé à l’étranger, il est neuf.

Véhicules neufs JAMAIS immatriculés (importés) :

Pour les véhicules neufs (jamais immatriculés à l’étranger) en provenance d’un autre pays européen, le e-coc (certificat de conformité électronique) n’est pas renseigné automatiquement dans la base SIV. De ce fait un blocage peut survenir au moment de son immatriculation dans votre interface SIV (clé web ou MISIV).

Dans ce cas, l’immatriculation peut se faire de deux manières :

- Soit acheter le e-coc auprès du constructeur du véhicule afin que celui-ci le renseigne dans la base SIV et que vous puissiez immatriculer directement le véhicule dans votre interface.

- La FNA se rapproche des constructeurs afin d’obtenir des renseignements concernant le cout du e-coc, le mode d’accès pour l’acheter et le délai pour l’obtenir (nous n’avons toujours pas obtenu d’informations à ce jour).

- Soit saisir l’immatriculation du véhicule dans l’ANTS avec le COC papier et les justificatifs habituels. Cela engendre un délai de traitement du dossier plus long mais cela reste surement moins couteux que l’achat d’un e-coc auprès du constructeur (coût supplémentaire éventuel : W provisoire).

Véhicules d’occasion DEJA immatriculés à l’étranger :

Pour les véhicules d’occasion importés (déjà immatriculés à l’étranger), la base SIV n’est pour le moment pas capable de reconnaitre automatiquement les données WLTP du véhicule.

Si vous ne disposez pas de PIVO, vous réalisez les démarches dans l’ANTS (rien ne change).

Si vous disposez de PIVO (dispense de quitus fiscal) vous pouvez immatriculer les VO importés via votre interface :

- Si le véhicule a été immatriculé pour la première fois avant le 1er mars 2020, vous indiquez le numéro de série du véhicule et pouvez l’immatriculer selon son taux de CO2 NEDC.

- Si le véhicule a été immatriculé pour la première fois après le 1er mars 2020, vous devez impérativement indiquer manuellement son taux de CO2 WLTP COMBINÉ.

Attention : Afin de ne pas engager votre responsabilité et éviter de perdre votre habilitation et votre agrément, veillez à être rigoureux dans la saisine du taux de CO2.

2. La taxe sur la masse en ordre de marche (TMOM ou « malus au poids ») :

La taxe sur la masse en ordre de marche (TMOM) est dû sur le premier certificat d’immatriculation délivré en France dès lors que le véhicule a fait l’objet d’une première immatriculation en France ou à l’étranger à compter du 1er janvier 2022. Il s’applique pour un véhicule particulier lourd acheté ou loué neuf en France, ou acheté à l’étranger et immatriculé pour la 1ère fois en France, ou ayant subi une transformation lui faisant répondre pour la première fois à la définition d’un véhicule de tourisme (voir ci-dessous « véhicule transformé en véhicule de tourisme »).

La masse en ordre de marche, correspond à la « masse du véhicule en service avec carrosserie et dispositif d’attelage en cas de véhicule tracteur de catégorie autre que M1 (en kg) ». Elle se trouve au point G. du certificat d’immatriculation.

Cette taxe n’est pas applicable aux véhicules immatriculés pour la première fois (en France ou à l’étranger) avant le 1er janvier 2022.

|

N’hésitez pas à utiliser le simulateur de l’administration vous permettant d’évaluer le montant du malus au poids selon votre situation : |

Qui est redevable du malus au poids ?

Les propriétaires ou locataires de véhicules de tourisme (y compris pick-up 5 places et les camionnettes d’au moins 3 rangs de places assises), dont la masse du véhicule en service avec carrosserie (G) est supérieure à 1599 kg.

La loi de finance pour 2024 prévoit que certains véhicules de catégorie N1 peuvent être concernés (par le malus écologique et malus au poids ainsi que par la taxe sur l’affectation des véhicules de tourisme – ex-TVS), s’ils répondent aux mêmes usages qu’un véhicule de tourisme. La définition de ces véhicules a été précisé par un premier décret publié le 28 juin 2024 puis un second décret publié le 5 décembre 2024 applicable à partir du 1er janvier 2025 :

Les véhicules de tourisme de catégorie N1 mentionnés ci-dessus (se voyant appliquer un malus CO2 et poids à compter du 1er janvier 2025) sont :

- Ceux dont la carrosserie est « Camion pick-up » et qui comportent au moins cinq places assises ;

- Ceux dont la carrosserie est « Camionnette » et qui comportent, ou sont susceptibles de comporter après une manipulation aisée, au moins trois rangs de places assises.

- A partir du 01/01/2026 : Ceux dont la carrosserie est “ Camion ”, qui sont classés hors route et comprennent au moins cinq places assises (il s’agit des véhicules N1-G BA) – Décret 2025-749 du 01/08/2025

Les véhicules N1 exclusivement affectés à l’exploitation des remontées mécaniques et des domaines skiables sont toujours exonérés de malus (écologique et poids).

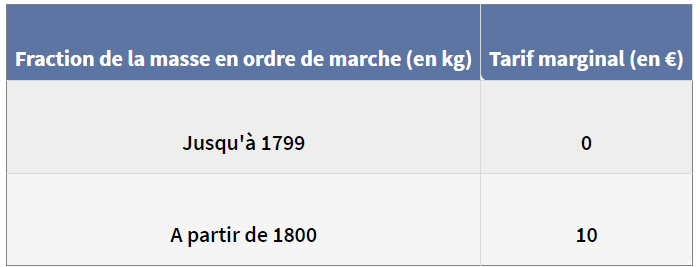

Tarif applicable :

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de première immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

.

Taxe sur la masse en ordre de marche – barème en 2024-2025

Exemple :

Véhicule dont la masse en ordre de marche est de 1 850 kg.

Le montant de la taxe est : 10 x (1 799 – 1 600) + 15 x (1 850 – 1 800) = (10 x 199) + (15 x 50) = 1 990 + 750 = 2 740 €

La taxe sur la masse en ordre de marche est plafonnée en 2024-2025 à 70000 € en additionnant le malus CO2 et le malus au poids.

Ainsi si le malus CO2 pour un véhicule est de 70 000 €, la taxe sur la masse en ordre de marche ne s’applique pas.

Le barème de la TMOM pour 2026 est connu, cliquez ici : Barème TMOM 2026

Taxe sur la masse en ordre de marche – barème en 2022 et 2023

Exemple pour un véhicule de 2022 ou 2023 :

Véhicule dont la masse en ordre de marche est de 1 850 kg.

Le montant de la taxe est : 10 x (1 850 – 1 800) = 10 x 50 = 500 €

.

La taxe sur la masse en ordre de marche était plafonnée en 2022 à 40000 € en additionnant le malus CO2 et le malus au poids.

La réfaction applicable au malus CO2 et au malus au poids de 10 % par année d’ancienneté du véhicule, pour la 1ere immatriculation en France d’un véhicule d’un véhicule importé et/ou transformé, est remplacée à partir du 1er mars 2025 par un coefficient forfaitaire de décote qui varie en fonction de l’ancienneté du véhicule (nouvel article L. 421-7-2 du CIBS). Voir tableau ci-dessous.

Le montant de cette réduction se calcule désormais en fonction de l’ancienneté du véhicule en mois (arrondie à l’unité supérieure), calculée à partir de la date de la première immatriculation hors de France du véhicule concerné, selon le tableau ci-dessous :

Toutefois, le montant de la taxe est nul pour les véhicules dont la 1ere immatriculation (à l’étranger) est antérieure au 1er janvier 2015.

Vous trouverez dans la rubrique « documents complémentaires » l’exposé des motifs concernant ce nouveau calcul de la réfaction.

Cette taxe n’est pas applicable aux véhicules immatriculés pour la première fois (en France ou à l’étranger) avant le 1er janvier 2022.

Quels sont les cas d’abattement ou d’exonération du malus au poids ?

- Abattement pour les familles nombreuses (art. L. 421-81 du CIBS)

La minoration concerne les familles ayant au moins 3 enfants à charge (y compris les enfants placés en famille d’accueil), bénéficiaires des allocations familiales, qui acquièrent ou louent un véhicule de 5 places assises et plus. Elle consiste en une réduction de 200 kg par enfant à charge.

Elle ne s’applique qu’à un seul véhicule d’au moins 5 places par foyer. Cette limite est appréciée sur une période de deux ans, sauf dans des situations où le véhicule est devenu inutilisable par suite de l’un des évènements suivants :

-

- Un accident, une catastrophe naturelle ou des intempéries;

- Un vol ou une dégradation commise par un tiers;

- Tout autre cas de force majeure.

Comment obtenir cet abattement ?

La taxe due doit tout d’abord être payée au moment de l’immatriculation du véhicule et le remboursement se fait ensuite sous la forme d’un remboursement par virement bancaire ou postal.

La demande de remboursement doit être faite avant le 31 décembre de la 2e année qui suit l’immatriculation à la trésorerie dont les coordonnées figurent sur l’avis d’imposition. Les documents à joindre sont :

- Le document prouvant que le foyer est composé d’au moins 3 enfants (attestation de la Caf, livret de famille, attestation fiscale ….),

- La demande de remboursement au moyen du formulaire de demande de remboursement de la taxe additionnelle,

- La photocopie du (ou des) dernier(s) avis d’impôt sur le revenu,

- La photocopie du certificat d’immatriculation délivré au nom du demandeur.

- Si le véhicule est acheté avant la période de deux ans du précédent véhicule ayant bénéficier de la même aide, l’acquéreur doit également fournir la déclaration de sinistre (adressé à la compagnie d’assurance) ou tout autre document probant permettant d’attester que le véhicule nouveau est acquis en remplacement d’un véhicule rendu inutilisable.

- Abattement pour les entreprises (art. L. 421-77 du CIBS)

L’abattement concerne les personnes morales qui acquièrent ou louent un véhicule d’au moins 8 places assises. Elle consiste en une réduction de 500 kg (au 01/01/2026, la réduction passera à 600 kg).

Pour obtenir cet abattement, il faut immatriculer le véhicule par le biais de l’ANTS.

- Abattement pour certains véhicules hybrides rechargeables (article L. 421-79 du CIBS)

Jusqu’au 31/12/2024, le malus sur le poids ne s’appliquait pas aux véhicules hybrides rechargeables de l’extérieur, dont l’autonomie en en mode tout électrique est supérieure à 50 km.

Cependant, depuis le 1er janvier 2025, cette exonération est supprimée et est remplacée par une minoration du malus au poids de 200 kg dans la limite de 15% du poids du véhicule, afin de prendre en compte le poids de la batterie. Autrement dit, les véhicules hybrides rechargeables dont l’autonomie en mode tout électrique est supérieure à 50 km seront soumis au malus au poids à partir de 1800 kg.

- Abattement pour les véhicules hybrides non rechargeables et les hybrides rechargeables dont l’autonomie est inférieure à 50 km en ville (art. L. 421-79-1 du CIBS) :

Pour les véhicules hybrides non rechargeables et les véhicules hybrides rechargeables dont l’autonomie est inférieure à 50 km en ville, la masse en ordre de marche fait l’objet d’un abattement de 100 kg.

〈 abattement à venir au 01/07/2026 : 600 kg pour les véhicules électriques – nouvel article L. 421-78-1 du CIBS 〉

〈 abattement à venir au 01/01/2027 : 100 kg pour les véhicules électriques dont la puissance max du moteur électrique est ≥ 30 kwatt 〉

- Exonération pour les véhicules électriques et hydrogène (art. L. 421-78 du CIBS)

Le malus au poids ne s’applique pas sur les véhicules dont la source d’énergie est exclusivement l’électricité, ou l’hydrogène, ou une combinaison des deux.

(Au 01/07/2026, l’exonération concernera les véhicules hydrogène ou les véhicules hydrogène/électricité ou les véhicules à faible empreinte carbone).

- Exonération pour les véhicules des domaines skiables

Le malus au poids ne s’applique pas aux véhicules affectés à l’exploitation des remontées mécaniques et des domaines skiables. Les conditions dans lesquelles l’exploitation exclusive est constatée sont déterminées par décret : cliquez ici pour en savoir plus. L’exclusion est applicable sur la base d’une attestation sur l’honneur certifiant que ces conditions sont remplies.

- Exonération pour les véhicules accessibles en fauteuil roulant (art. L- 421-76 du CIBS)

- Exonération pour les personnes à mobilité réduite (art. L- 421-80 du CIBS)

Le malus au poids ne s’applique pas sur un véhicule acquis :

- Par une personne titulaire de la carte mobilité inclusion portant la mention invalidité ;

- Ou par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui est titulaire de cette carte.

- Ou par une personne titulaire d’une carte d’invalidité militaire

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. Une photocopie de la carte d’invalidité doit être jointe à la demande de certificat d’immatriculation.

Pour obtenir cette exonération, il faut immatriculer le véhicule par le biais de l’ANTS.

- Exonération pour les véhicules des services d’incendie et de secours (art. L- 421-81-1 du CIBS)

Depuis le 1er janvier 2023, sont désormais exonérés les véhicules hors route exclusivement affectés aux besoins :

– Des services d’incendie et de secours (SDIS) pour la réalisation des missions de protection des personnes, des animaux, des biens et de l’environnement contre les accidents, les sinistres et les catastrophes ;

– Des associations agréées aux opérations de secours (participation aux opérations de secours et à l’encadrement des bénévoles dans le cadre des actions de soutien aux populations, mise en place des dispositifs de sécurité civile dans le cadre de rassemblements de personnes, assurer des actions d’enseignement et de formation en matière de secourisme).

– Des services déconcentrés de l’Etat chargés de la forêt, de l’Office national des forêts, des services des collectivités territoriales et de leurs groupements, des associations syndicales dépendant du code forestier et des réserves communales de sécurité civile mentionnées au code de la sécurité intérieure, pour leurs missions opérationnelles de prévention, de surveillance et de lutte contre les incendies.

VEHICULE TRANFORMÉ EN VEHICULE DE TOURISME (VASP-DERIVP)

Nouveauté applicable depuis le 1er juillet 2020 : Si, lorsqu’au moment de sa première immatriculation en France, un véhicule n’est pas un véhicule de tourisme (VASP-DERIV VP) ou est un véhicule de tourisme exonéré (accessible en fauteuil roulant), le malus (CO2 et au poids) s’applique lors de l’immatriculation consécutive à la première modification de ses caractéristiques techniques le faisant répondre à la définition d’un véhicule de tourisme ou lui faisant perdre le bénéfice de cette exonération.

Pour ces véhicules, deux situations sont à distinguer :

- Soit le véhicule a été immatriculé pour la 1ère fois avant le 1er juillet 2020. Dans ce cas, sur son certificat d’immatriculation, ont été inscrites ses émissions NEDC ou NEDC corrélé. À l’occasion de sa transformation, il sera donc taxé au moyen du barème NEDC qui était en vigueur à sa date de 1ère mise en circulation.

- Soit le véhicule a été immatriculé pour la 1ère fois à compter du 1er juillet 2020. Dans ce cas, sur son certificat d’immatriculation, ont été inscrites ses émissions WLTP. À l’occasion de leur transformation, ils seront donc taxés au moyen du barème WLTP

Dans tous les cas, le coefficient forfaitaire de décote qui varie en fonction de l’ancienneté du véhicule est applicable.

Exemple : Un véhicule a été immatriculé pour la première fois en France en véhicule de société DERIV VP (sans siège à l’arrière). Aucun malus écologique n’a été appliqué sur son certificat d’immatriculation en France. Si des sièges lui sont ajoutés, lui faisant répondre à la définition d’un véhicule de tourisme (VP), le malus écologique sera appliqué dès la modification du certificat d’immatriculation du véhicule.

Pour rappel, lorsqu’il y a modification des caractéristiques du véhicule, le certificat d’immatriculation doit impérativement être modifié.

Vigilance : Si vous achetez des véhicules de société (ou si vous en avez déjà en stock) dans le but de les transformer et de les revendre en tant que véhicule de tourisme, vos acheteurs devront s’acquitter du malus automobile au moment de l’immatriculation. Conformément à votre obligation de conseil, vous devez les informer de l’application de cette taxe.